先前跟大家分享了多選股策略聯集的寫法,這一篇則是跟大家介紹如何把選股策略跟即時洗價的策略雷達整合成一個隔日沖的交易策略。

這種隔日沖的概念是,先找那些波段勝率高的選股策略,然後把這些選股策略選出來的股票,再用一個特定的警示腳本去跑,希望從這些個股中,找到剛好要轉強的股票,然後去作隔日沖,或是當沖。

這裡用的選股策略是上面有連結的那個選股策略。

至於我用的警示腳本,則是大家常用的布林值進場法則。

一般來說,布林值的進場法則包括三點:

一、布林值上限在往下, 布林值下限在往上,這代表波動幅度在變小,股價是處於整理的狀態。

二、bbandwidth比其20日平均少一成以上,代表波動收斂到一定的程度。

三、股價突破布來值中線,代表股價開始轉強。

根據這三個法則寫的腳本如下:

setbackbar(20); input:length(20); variable:up1(0),down1(0),mid1(0),bbandwidth(0); up1 = bollingerband(Close, Length, 2); down1 = bollingerband(Close, Length, -2 ); mid1 = (up1 + down1) / 2; bbandwidth = 100 * (up1 - down1) / mid1; if linearregslope(up1,10)[1]<0 and linearregslope(down1,10)[1]>0 and bbandwidth[1]*1.1<average(bbandwidth,20)[1] and close crosses over mid1 and close crosses over highest(high[1],2) then ret=1;

我另外有加了一個股價突破這兩日高點的條件。

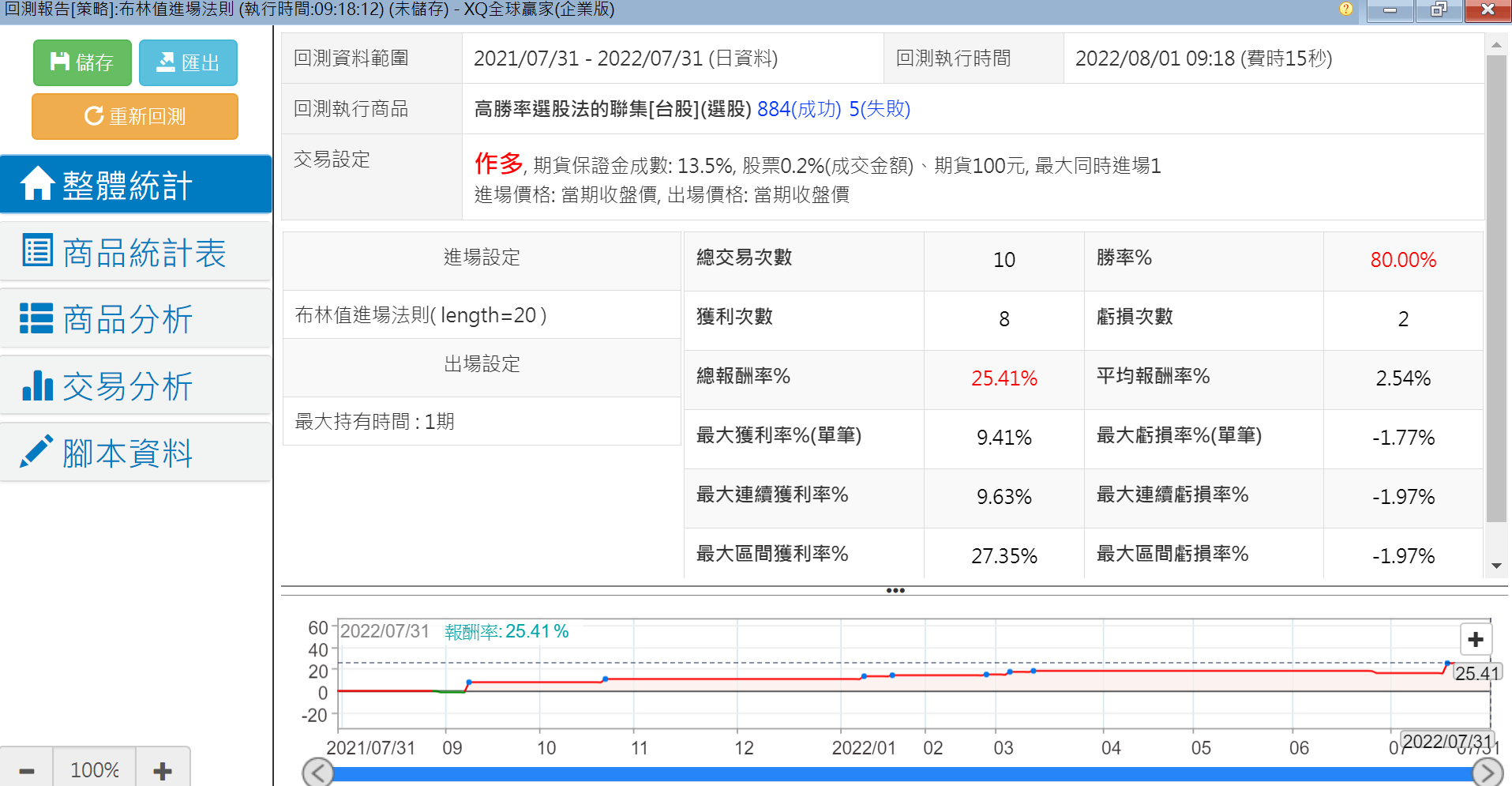

我用這個警示腳本,去跑上面的選股聯集策略,回測的設定條件如下圖:

跑的標的是用選股的高勝率選股法的聯集。

進場設定用的是上面這個警示腳本。

進出場點都是當期收盤價。

因為是隔日沖,所以單邊交易費用我是設0.2%。

最大持有時間是一期。

因為是跑日線,所以等於是今天買明天賣的隔日沖。

由於是想要測試這樣的作法,在今年的行情裡,作短線行不行的通,所以我回測期間是設一年。

回測的結果如下:

過去一年也只有十次的交易機會,這幾個月大盤不好時都沒有出訊號,不過勝率高達八成,總報酬率是25%,跟加權指數-13%相比,的確是可以抵抗空頭市場的交易策略。

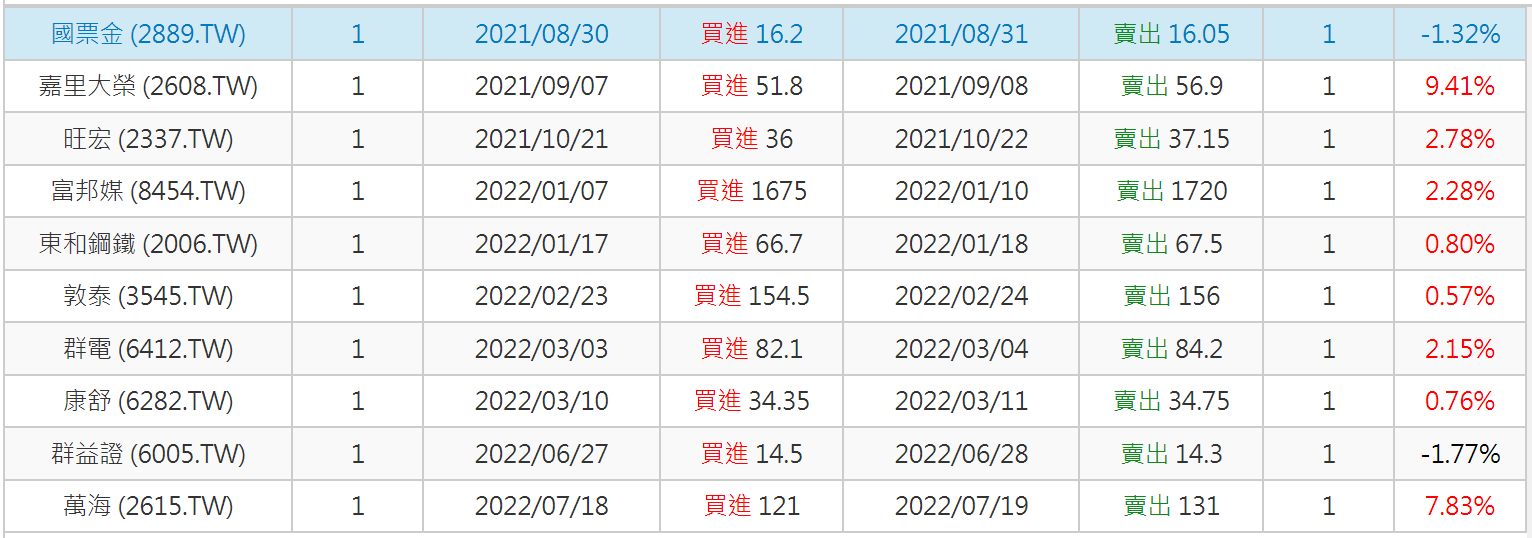

下圖是這十次的交易記錄:

下圖是最後一次交易萬海的K線圖:

這是非常典型的,贏多輸少,輸的時候小打小鬧,贏的時候偶爾會有一把大的,我個人是非常喜歡這樣的交易方式。

這個交易策略的概念是,選擇未來一陣子勝率比較高的策略,然後在其股價整理剛結束往上衝時,進場,然後隔天收盤出場。

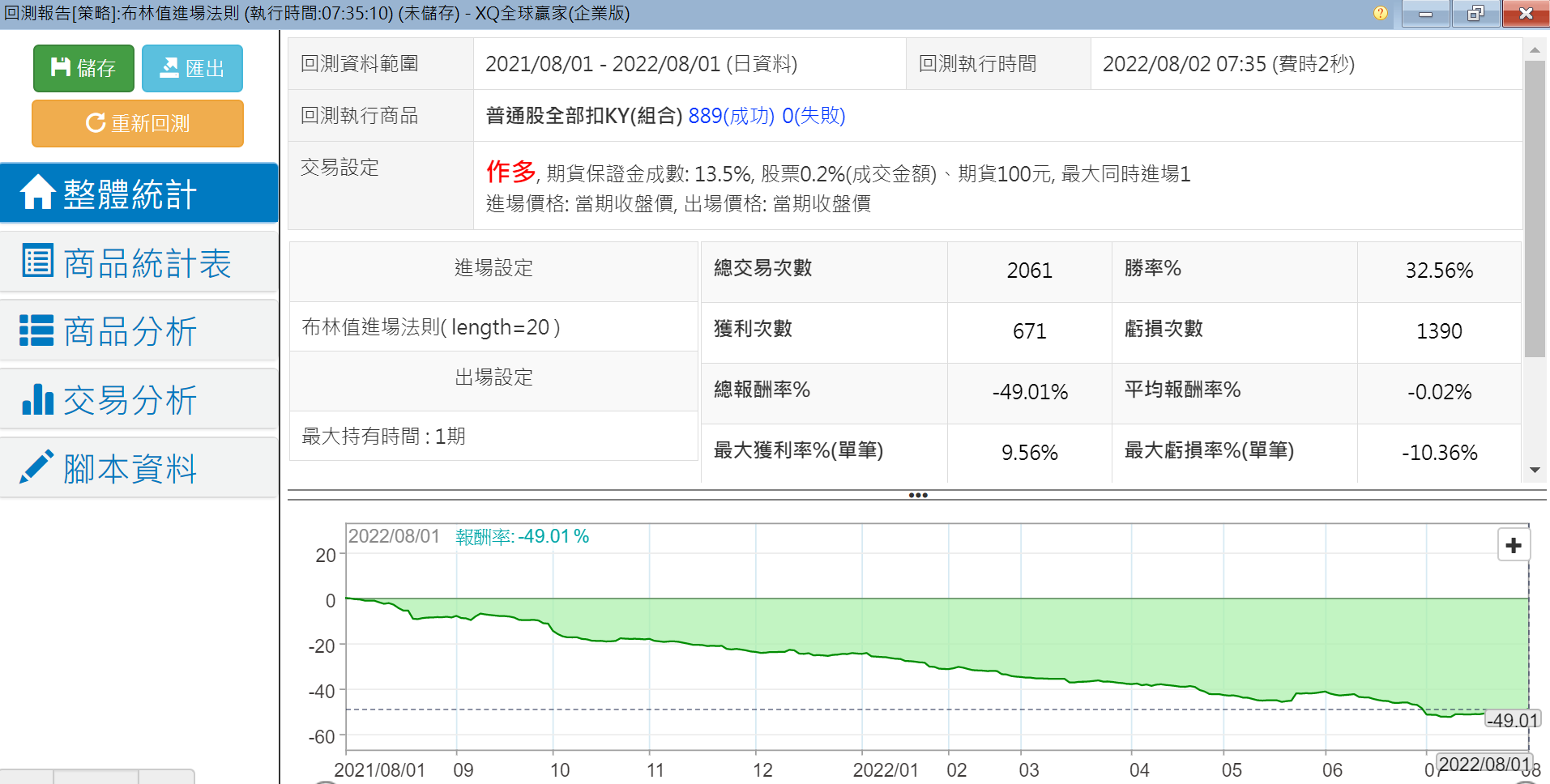

如果用這個警示策略去跑所有的股票作隔日沖,績效其實很慘。

但如果是挑那些未來波段勝率高的股票,這種剛冒出來的股票作隔日沖的勝率就大非常多。

這只是個例子,交易的次數太少,無法實戰。

目的是提供使用者一個在空頭市場需要短線操作時的思考方向,專注於尋找可能轉強個股的轉強點,這樣比較可以在空頭市場創造績效。

===

● XQ【盤中量化交易模組】($1,000) 七大功能,購買就送【台股進階(原價$300)+小道瓊行情(延遲)】完整介紹 ➤https://utm.to/4apmvq

● XQ【盤後量化選股模組】($1,000) 六大功能,購買就送【台股進階(原價$300)+小道瓊行情(延遲)】➤https://utm.to/48q5pr

● 首次訂閱享7天鑑賞期,首次購買輸入官方優惠碼「@XQ8899」,首月可折抵模組費用$100!