證所稅廢了。

這個稅法經過七折八扣之後,對資本市場原本是有兩類人會受影響

1.參與未上市及IPO交易的。這部份也是這次廢除後的最實質受惠者。

2.每年交易金額超過10億的大戶們。這部份原本民國107年起要實施,現在等於直接喊停。這部份的影響是看看原來因為這個因素而出走的大戶們會不會再回到台股市場,這部份我是審慎樂觀,畢竟10億的門檻對大戶來說,要達到是很容易的,這個限制拿掉了,確實是有助於市場的活絡。

但如果從台股長期的籌碼安定性來觀察,我認為下面三個法令對我們操作上的影響,比證所稅還大

1.兩稅合一之股利扣抵稅額減半

2.綜合所得稅增加一個綜合所得淨額超過1000萬的部份,稅率是45%

3.股利所得超過一萬元的部份加扣2%的健保補充費及0.48%的長照保險補充保費

這三條加起來,上市櫃公司每賺一塊錢,公司的大股東及高級主管們,要被政府拿走的錢接近0.52元。

這三條法令,讓內資與外資稅負差距接近18%,加上證所稅,讓很多大股東都搖身一變成為假外資。

現在證所稅取消了,但這三條法令還在,我判斷,大股東們的做法會調整如下:

1.出去的錢不會回來。

2.公司賺的錢會維持低的股利政策,把錢留在公司

3.等累積一陣子的保留盈餘之後,再作減資。

4.每年年初偏多,在除權前逢高賣出不必申報轉讓的持股

5.等到第三及第四季時,再伺機回補持股

基於這五點觀察,個人覺得未來

1.高殖利率的股票未來不見得還會分派高的股息

2.未來第一及第二季有行情,第三及第四季拉回的季節性現象會更明顯

在我們個人操作上,現金多,股價低於每股淨值,大股東持股比例高的股票,會是未來可能有減資行情的候選人。

以今年為例,我先前曾跟大家提過的矽統

還是最近的無敵

乃至於華紙

這每一檔在起漲時,都是

1.股價遠低於淨值

2.帳上現金不少

3.銀行負債極低

4.本業就算虧也不大

這樣的公司,減資的話,可以拿回現金,且不必繳稅,持股的總市值因為EPS提高,股價走高反而還增加,這是最符合大股東利益的作法。

今年上半年宣佈減資的就超過14家公司。

以國巨集團為例,從國巨,奇利新到智寶通通減資。

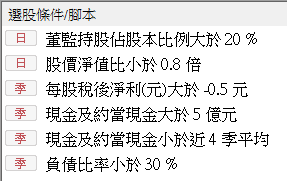

我用XS選股平台寫了一個挑選這類股票的選股策略

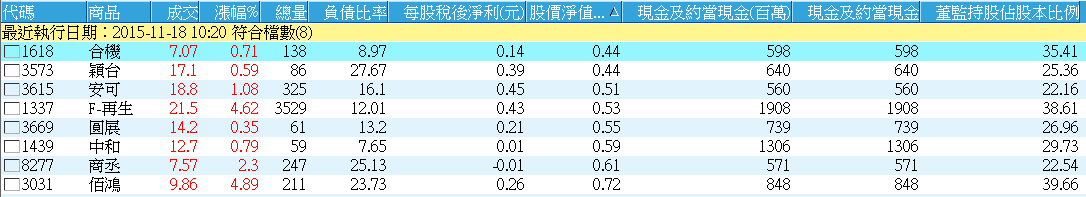

符合條件的公司共八家如下

大家可以根據參考我這個策略來找出那些股價遠低於淨值,讓大股東想減資的公司