大盤這幾日似乎又進入無趨勢狀態,多空看法分歧,今天我想跟大家分享我自己的大盤儀表板,這個儀表板是我在未來操作上,究竟要偏多還是偏空的依據。

去年4/28,指數最高看到10014點,然後去年8/24,最低看到7203,跌了快3000點,接下來反彈到8871點,之後又跌了1000點,然後再收復失土,指數現在又在8700點上下100點遊走,朋友都說這位置很尷尬,上去一千點就賣,下去一千點就買,在這裡就不知如何是好。

我試著用我的大盤儀表板來跟大家討論這個問題。

我在看大盤時,最核心的是先看大咖站在那一邊? 所謂的大咖主要是大股東,外資,投信及市場大戶。

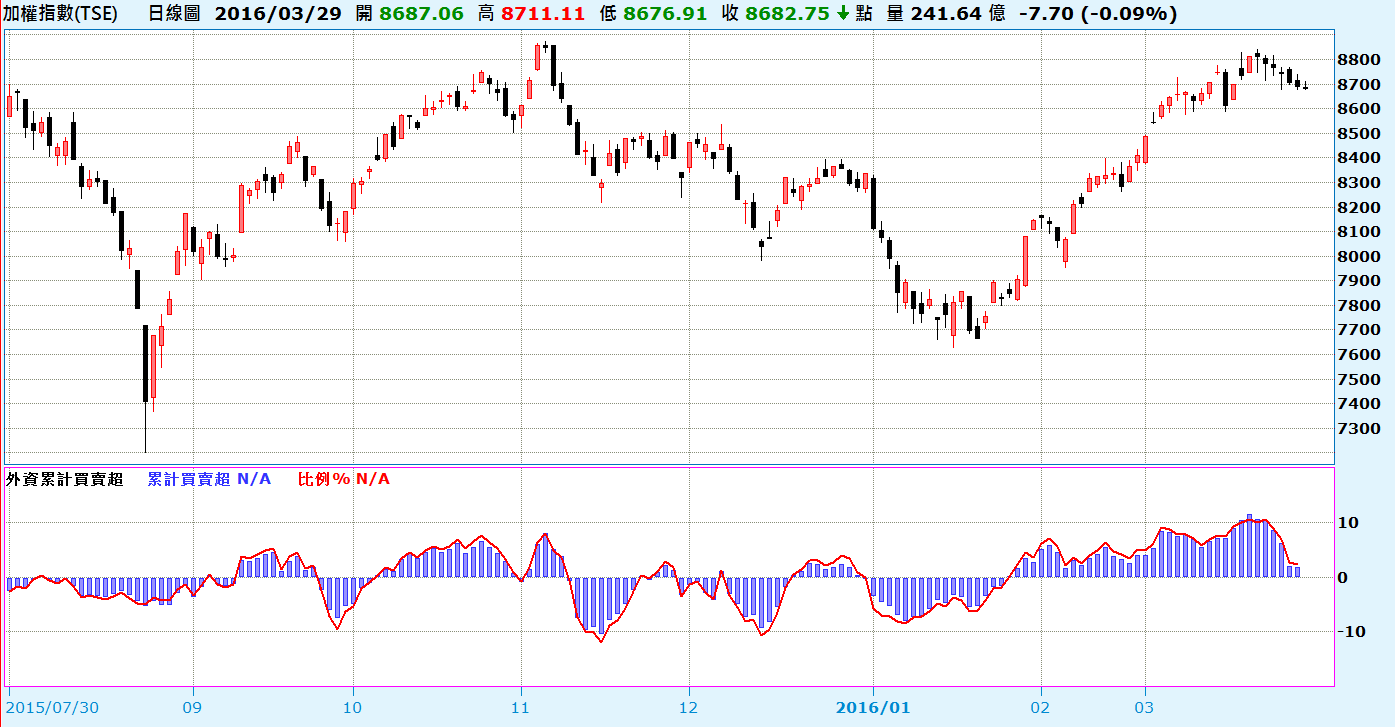

首先我們來看外資,我用的腳本如下:這是去計算過去五天外資的累計買賣超及佔成交量的比例。

input: Length(5); setinputname(1,"計算天數");

input:TXT("僅適用日線以上"); setinputname(2,"使用限制");

variable: _buyTotal(0), volTotal(0);

_buyTotal = summation(GetField("外資買賣超"), Length);

volTotal = summation(Volume, Length);

Plot1(_buyTotal, "累計買賣超");

Plot2(_buyTotal * 100 / volTotal, "比例%");

根據這個腳本所畫出來的圖,目前的情況如下

使用這個指標,我過去的經驗現在可以拿來用的有兩點

1.外資持續買超時這盤不大會大跌

2.但如果外資累計買超佔成交量比例達到1成以上,代表其他人開始站賣方,這種情況如果沒有很快被改善,只要外資一縮手,這盤就作頭,只要外資一番空,這盤就下去。

以這個指標來看,目前作頭的風險不低,但只要外資還買超,那就還是盤而不是跌。

接下來看投信的動向,我使用的腳本如下:跟外資一樣,是去計算過去五天投信累計買賣超及佔成交量的比例。

input: Length(5); setinputname(1,"計算天數");

input:TXT("僅適用日線以上"); setinputname(2,"使用限制");

variable: _buyTotal(0), volTotal(0);

_buyTotal = summation(GetField("投信買賣超"), Length);

volTotal = summation(Volume, Length);

Plot1(_buyTotal, "累計買賣超");

Plot2(_buyTotal * 100 / volTotal, "比例%");

投信的操作風格跟外資比較不一樣,投信的作法上比較bottom up,個別股票未來業績是否能有大成長,是投信會不會進場買股票的主要考量。

所以我們觀察這個指標時,它的應用原則是:

投信長時間佔在賣方,代表基本面沒有很好,相反的,如果投信持續買超,那就代表企業的基本面要開始翻多了。

目前這個指標的情況如下圖

可以看得出來投信對企業獲利能力的信心不如今年年初,開始站在賣方,不過由於投信的成交量佔大盤比重不高,如果外資還在偏多,投信的賣壓只能當警訊,不必然就此翻空。

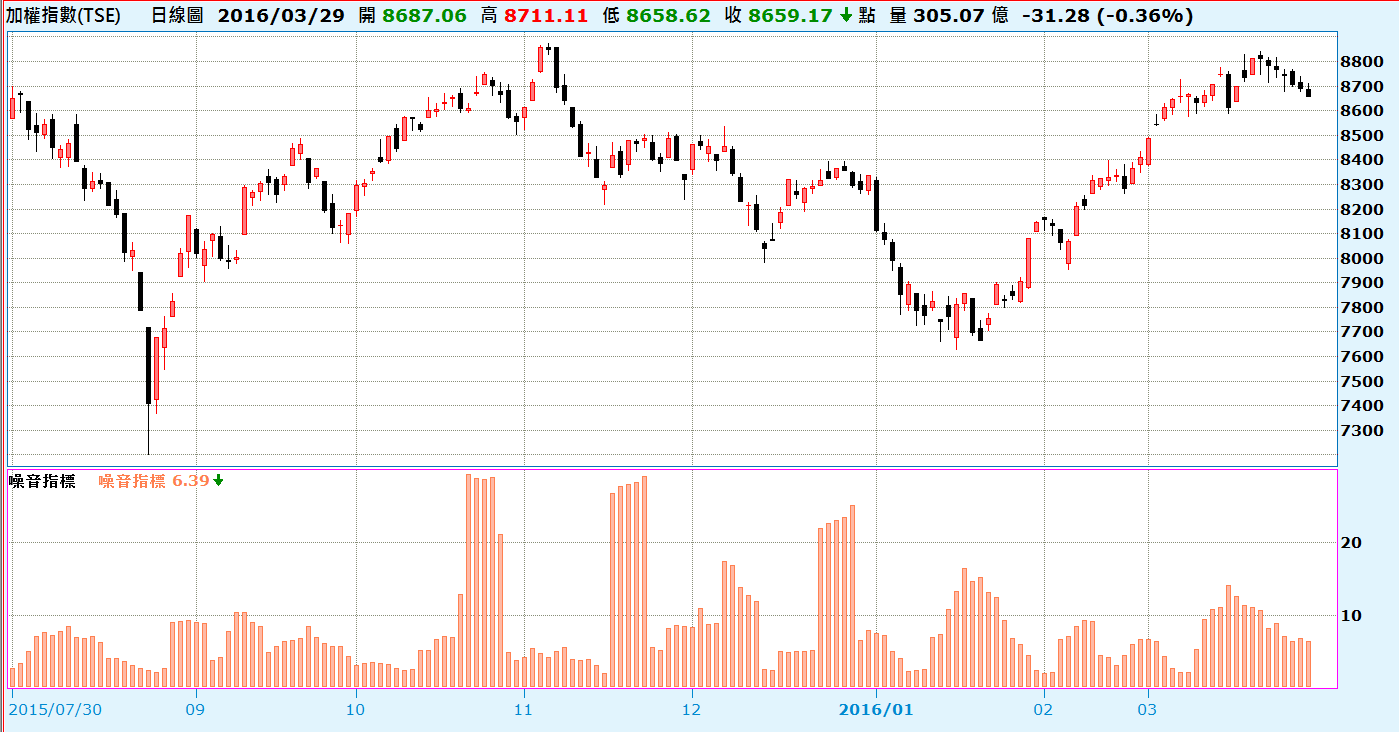

第三個我常拿來研究大盤走勢的指標是噪音指標

它的算法是以一段時間的漲幅作分母,以這段時間每天的最高減最低合計值當分子,兩者相除,再把算出來的值作移動平均,它的腳本如下:

input:n1(5); setinputname(1,"計算天期"); input:n2(5); setinputname(2,"移動平均天期"); value1=absvalue(close-close[n1-1]); value2=summation(range,n1); if value1 <> 0 then begin value3 = value2 / value1; value4 = average(value3,n2); end; plot1(value4,"噪音指標");

從這個運算的公式,我們可以發現,當股價沿著趨勢走的時候,這個噪音指標的值不會大,但如果陷入盤整時,分母會變小,這數值就會變大。

所以我們可以拿這指標跟趨勢型的指標搭配一起看,一般來說,趨勢反轉前,就像一部高速行駛的汽車要轉彎,一定會發出很大的噪音,如果趨勢指標出現反轉的訊號,而噪音指標也出現上昇的情況,那麼反轉的機率就更高了。

這個指標可以在辨識趨勢是否成形時,拿來作為一個確認的工具,也可以拿來判斷是否進入盤整。

從這個指標來看,之前大盤的轉彎已經完成,目前是處於下降趨勢中。

從這個指標來看,之前大盤的轉彎已經完成,目前是處於下降趨勢中。

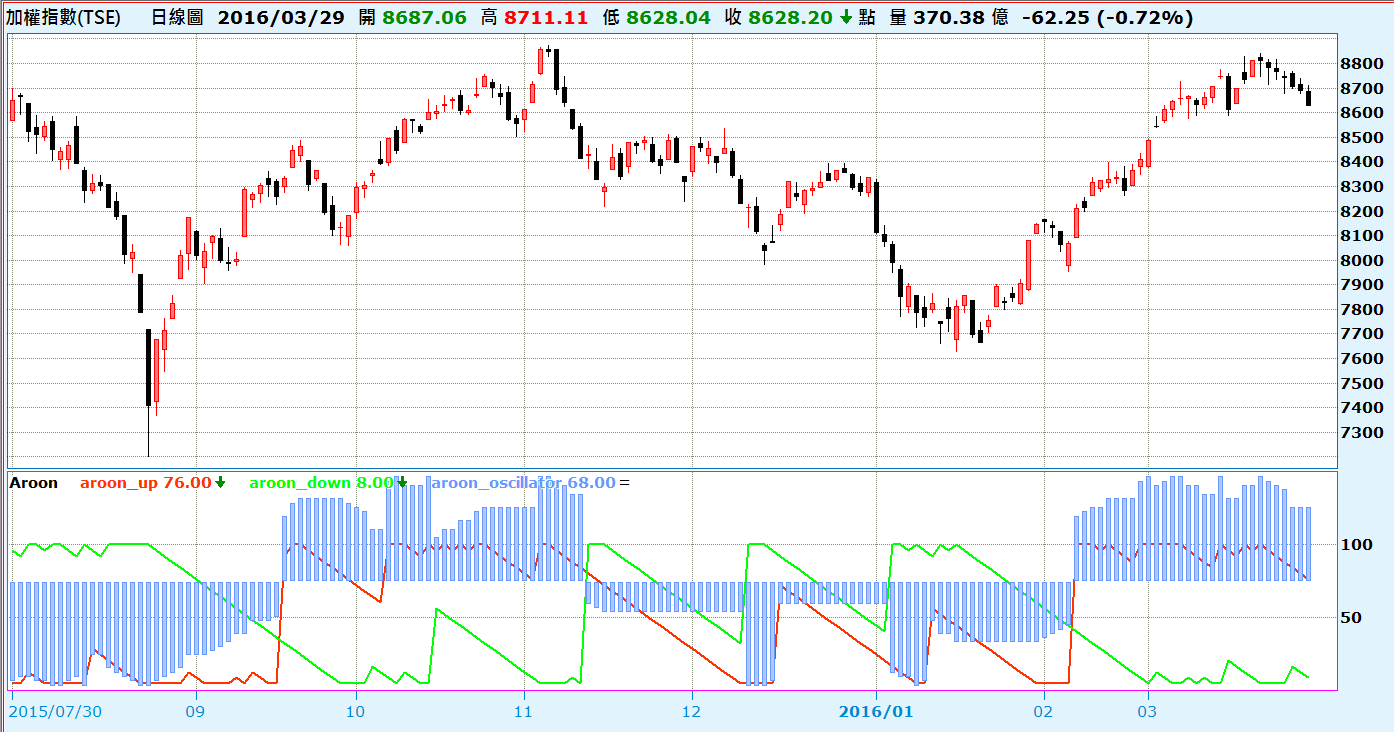

第四個指標是Aroon 指標

它的主要用途是來判斷趨勢的新生,方向與強度。

Aroon 指標的計算公式 :

這個技術指標中包括兩根線:Aroon-up和Aroon-down。

以計算週期為25日為例 :

Aroon-up=((25-價格創出25日最高價到今天的天數)/25)*100

Aroon-down= ((25-價格創出25日最低價到今天的天數)/25)*100

從以上的公式可以看出這兩根線都是在0-100之間來回運動的

我們把上述的公式改寫成以下的腳本

input:length(25); setinputname(1, "計算週期"); variable: aroon_up(0), aroon_down(0), aroon_oscillator(0); aroon_up = (length-nthhighestbar(1,high,length))/length*100; aroon_down = (length-nthlowestbar(1,low,length))/length*100; aroon_oscillator=aroon_up-aroon_down; plot1(aroon_up,"aroon_up"); plot2(aroon_down,"aroon_down"); plot3(aroon_oscillator,"aroon_oscillator");

Aroon 指標的使用方法大致上有三點 :

1、新趨勢的產生:當Aroon-up上穿Aroon-down,新的上升趨勢產生;當Aroon-down上穿Aroon-up,新的下降趨勢產生。

2、趨勢的方向:Aroon-up在上,且大於70就是上升趨勢;Aroon-down在上並且大於70就是下降趨勢。

3、判斷趨勢強度:當Aroon-up與Aroon-down分開距離越大,趨勢越強勁。當這兩條線距離很近,平行移動,或小於50甚至30時,就是沒有方向的盤整期。

以目前台股的情況來看,應該說是多頭趨勢已然結束,但空頭趨勢目前還尚未成形,但如果指標再跌,空頭趨勢就會確立。

第五個指標則是 力度指標(Force Index)

force index的腳本如下:

input:length(10),length1(30); variable:fis(0),fil(0); fis=average(volume*(close-close[1]),length); fil=average(volume*(close-close[1]),length1); plot1(fis); plot2(fil); plot3(fis-fil);

這個指標是用每天上漲下跌的幅度去乘以成交量然後計算長短天期的平均線

它的應用原則如下:

1、以長週期Force Index 判斷長期趨勢,若長週期Force Index 在 0 軸以下,則趨勢是持續向下,若遇短週期Force Index 向上穿越0 軸 ,則為多頭信號。

2、以長週期Force Index 判斷長期趨勢,若長週期Force Index 在 0 軸以上,則趨勢是持續向上,若遇短週期Force Index 向下穿越0 軸 ,則為空頭信號。

目前的force index與加權指數的對應圖如下:

根據上述的原則,大盤在三月中那根長黑就已經出現空頭信號,目前長期趨勢仍未完全翻空。

根據這五個指標,基本結論就是,如果這兩天再跌,則大趨勢就由多翻空了,主要的救世主是外資,如果外資也站在賣方,那就宜空不宜多了。