我們總是希望股票都能買在波段行情的初升段,然後穩穩的抱它到整個波段行情結束。要做好這件事,有兩個功課,一個是怎麼找出會有波段行情的股票,另一個則是找到波段出場的機制。 後者大家比較常用的是跌破月線或季線就出場,或是主力密集賣超就出場,前者的作風就很多元了,有的從基本面著手,有的從籌碼出發,有的用技術指標,有的看法人動向。我今天想跟大家介紹,我以往在研究單位時,所設計的一套篩選方式,我用電腦(當年是TEJ加EXCEL),篩選出一些感覺股價可能有表現機會的標的,然後收盤後就去看訪這些公司,從這當中挑出可能的投資標的。

我的篩選方式依資料頻率分別如下

日資料

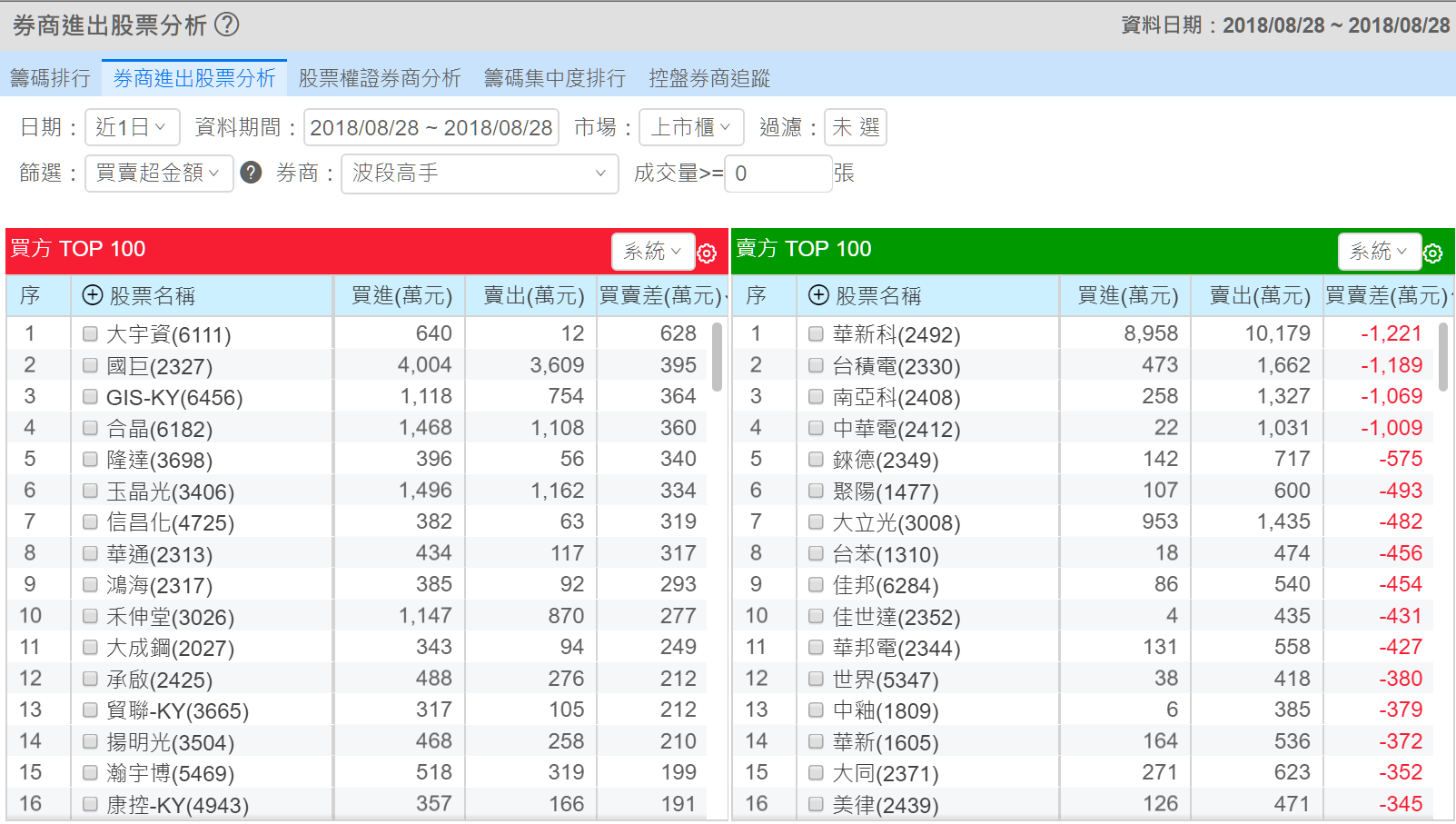

- 三大法人之前沒有買進,近幾日開始密集買超的

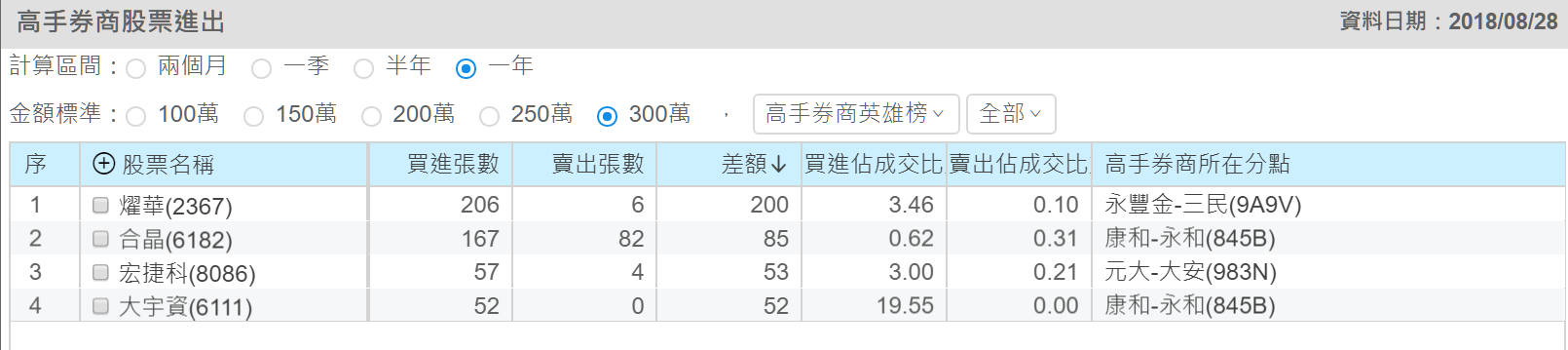

- 主力連續累計買超達到一定的金額且佔成交量達到一定的比例

- 籌碼從散戶手中被集中到少數券商分公司的特定人手裡

- 成交量比以往多一些些

- 公司派的券商持續且積極的買進

週資料

- 集保張數減少(這是以前的作法,現在應該是要看千張大戶的人數是否有增多)

月資料

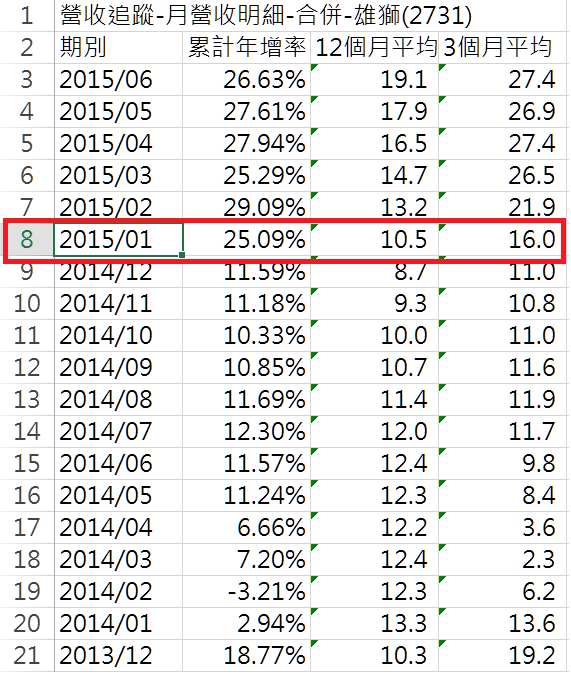

- 月營收YOY出現過往未曾出現過的增長

- 月營收MOM穩定成長

- 連續數月的月營收表現出以往未曾有過的增長態勢

季資料

- 毛利率比以往表現的更好(代表產品組合有所改變或是售價變好或是直接成本變低)

- 營業利益率連續多季成長(代表有什麼事情做對了)

除了上述的條件之外,我挑的股票還要具備以下的特徵

- 每股營收超過一定水準。(因為這樣基本面的變化才能明顯反映在EPS上)

- 股本不能太大(因為太大的股本,如果籌碼凌亂,股性往往比較牛皮)

- 過去一段時間漲幅要低於一定水準(畢竟不想幫別人抬轎)

過去我還在從事操盤工作時,每週會用上述的標準,篩選出符合條件的標的,接下來就是約公司去實地訪談,看看是不是公司在基本面上有些變化,足以支持股價出現波段的漲幅。

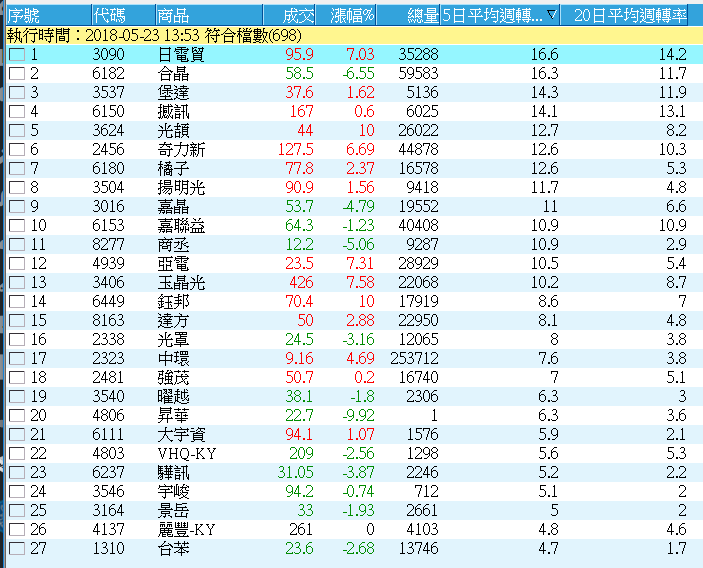

現在有了XS,不用等到週會,我可以每天跑一次這些條件之後,列出一個清單,然後再去找找看有沒有人最近有寫報告,把報告拿來研究一下,覺得不錯的就列入觀察名單,放到策略雷達裡去跑。

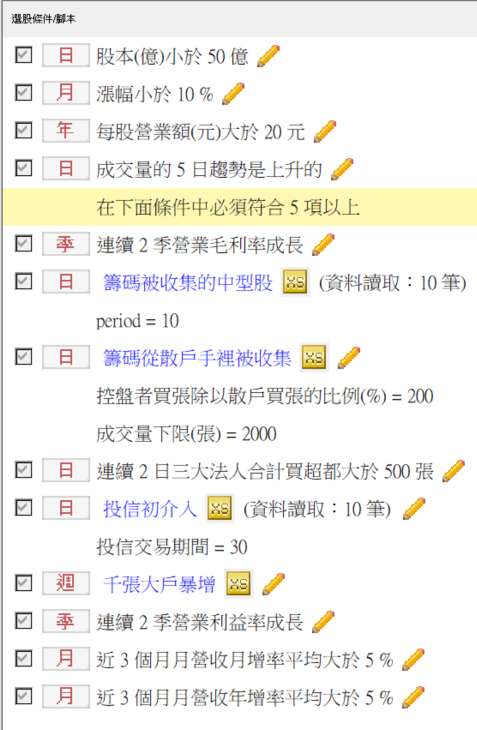

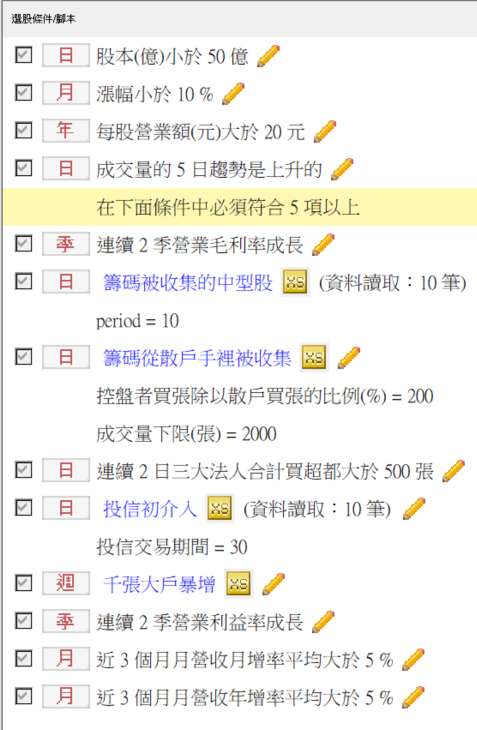

我的做法是,透過XS選股平台,把上述的過濾條件轉換成選股條件,如下圖

其中有用到四個選股腳本,分別把腳本列在下面

籌碼被收集的中型股

input:period(10);

value1=GetField("分公司賣出家數")[1];

value2=GetField("分公司買進家數")[1];

if linearregslope(value1,period)>0

//賣出的家數愈來愈多

and linearregslope(value2,period)<0

//買進的家數愈來愈少

and value1>300

and close*1.05<close[period]

//但這段期間股價在跌

and close*1.03<close[1]

//今天又跌超過3%

then ret=1;

籌碼從散戶手裡被收集

input:ratio(200); setinputname(1,"控盤者買張除以散戶買張的比例(%)");

input:volLimit(2000); setinputname(2,"成交量下限(張)");

settotalbar(3);

value1=GetField("控盤者買張");

value2=GetField("散戶買張");

value3=value1/value2 * 100;

if volume > volLimit and value3 > ratio and value3[1] > ratio

then ret=1;

投信初介入

input: day(30, "投信交易期間");

if GetSymbolField("TSE.TW","收盤價") > average(GetSymbolField("TSE.TW","收盤價"),10)

and Average(Volume[1], 100) >= 1000

then begin

value1 = summation(GetField("投信買賣超")[1], day);

value2 = summation(volume[2], day);

condition1 = value1 < value2 * 0.02;

//先前投信不怎麼買這檔股票

condition2 = GetField("投信買賣超")>= volume[1] * 0.15;

//投信開始較大買超

condition3 = H > H[1];

//買了股價有往上攻

condition4 = C > C[1];

//今天收盤有往上走

condition5=close<close[10]*1.05;

RET = condition1 and condition2 and condition3 and condition4 and condition5;

end;

千張大戶暴增

setbarfreq("W");

settotalbar(3);

value1=GetField("大戶持股人數","W",param:=1000);

value2=GetField("散戶持股人數","W",param:=400);

if value1>value1[1]

and value2<value2[1]

then ret=1;

outputfield(1,value1,0,"本週大戶人數");

outputfield(2,value1[1],0,"上週大戶人數");

outputfield(3,value1-value1[1],0,"大戶增加數");

outputfield(4,value2,0,"本週散戶人數");

outputfield(5,value2[1],0,"上週散戶人數");

outputfield(6,value2-value2[1],0,"散戶減少數");

我用這個選股腳本回測過去三年,持有三十天後出場,回測報告如下

在過去三年裡共曾經有252檔股票符合上述的選股法,平均一年有80多檔,持有30天後有57%的機率可以獲利出場,平均報酬率是5.51%。

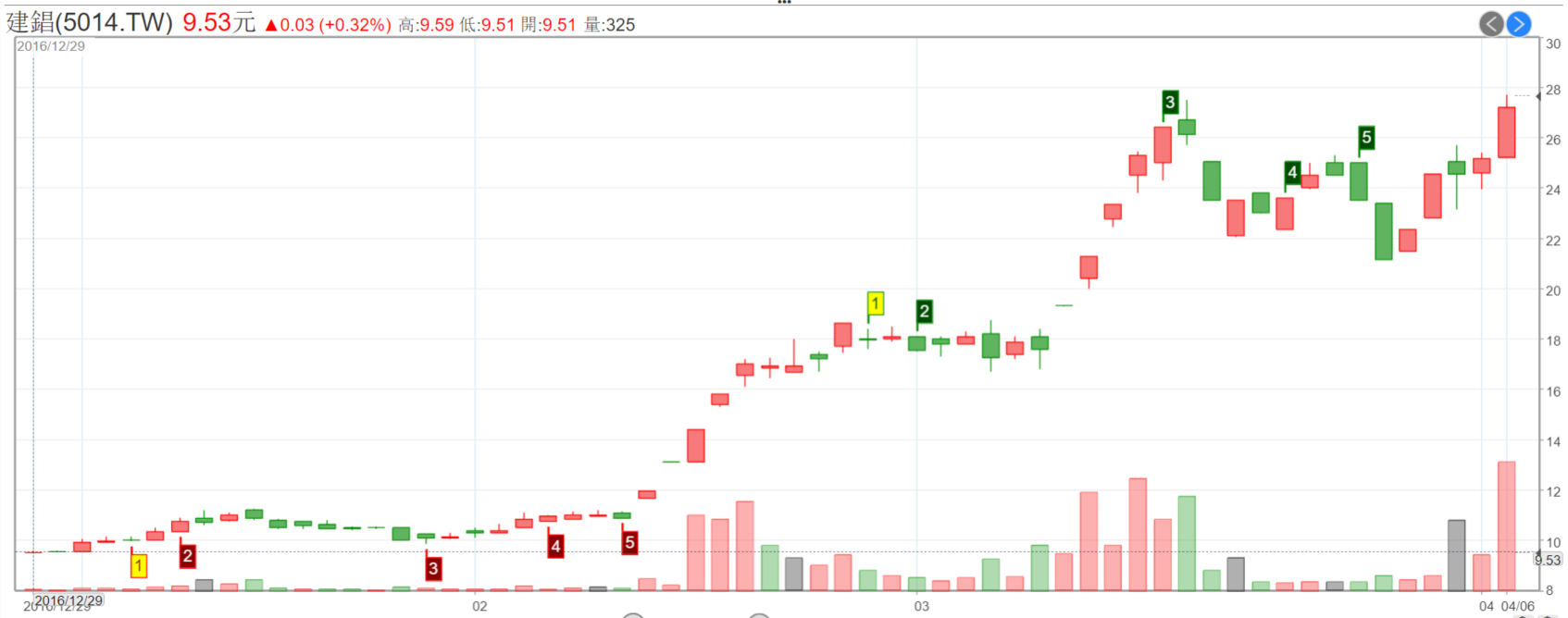

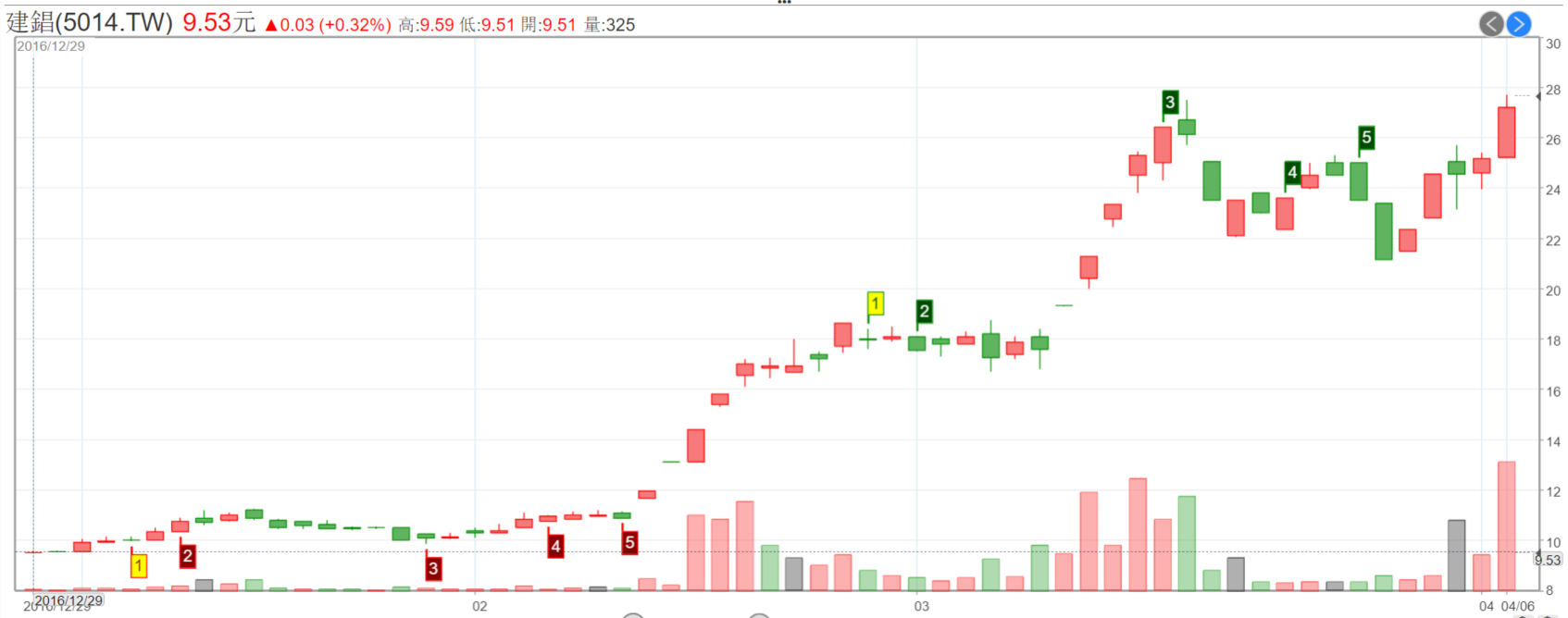

例如以下的個股,都曾經出現在波段選股的名單裡

透過這樣的方式,我去挑選那些我覺得有波段行情的個股,各位不妨加減一些條件,作出您專屬的波段選股方式。

當然選出來的股票如果能跟以往一樣,再去實地訪查會更好。

以上是我挑選波段個股的方式,茲作為拋磚引玉的起點,祝大家都能掌握到自己的波段個股。