繼國巨一次一次減資之後,新普也開始仿效,宣佈減資四成,加上現金股息六元,一共要配給股東10元現金,這種好康的事情,只有那些公司很賺錢,又不再需要大筆資本支出且產業很成熟,市佔率很穩固且本益比低的公司才能這麼做,我們試著透過選股來挑出這一類的公司。

像國巨,新普這一類辦減資的公司,具備的共同特徵大約有四個

1.長期穩定獲利。

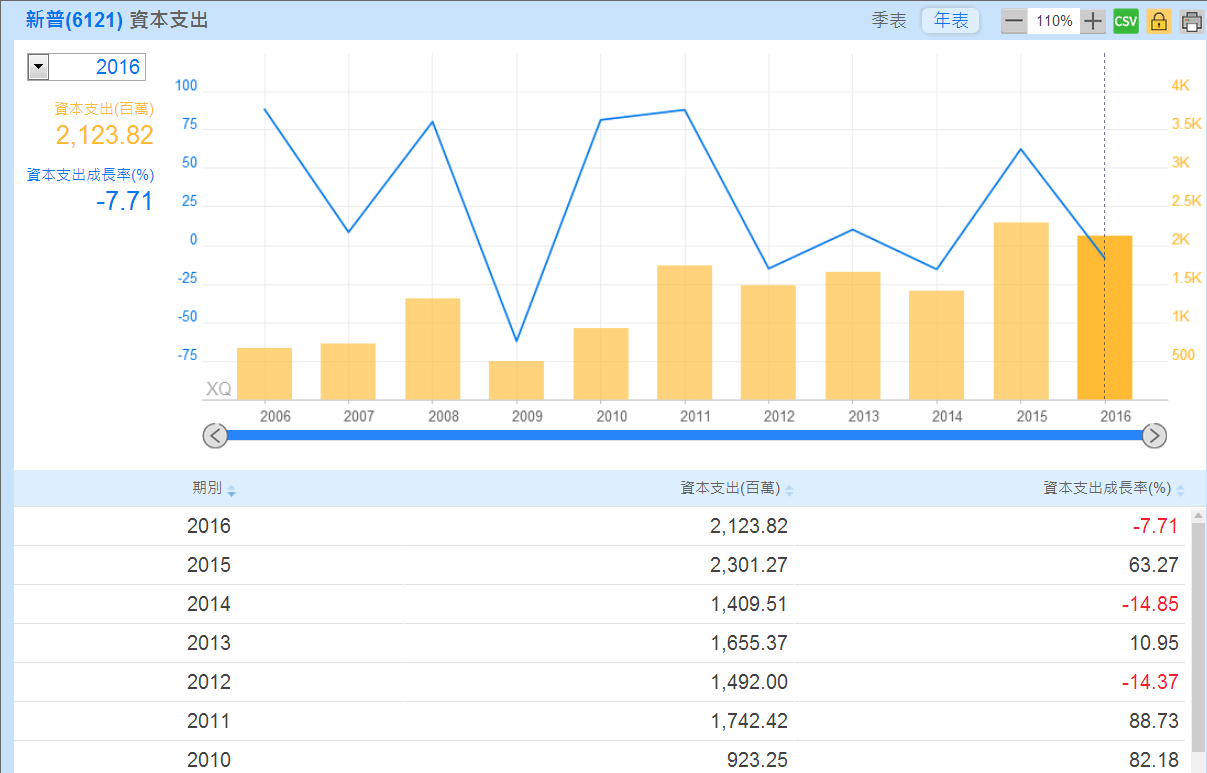

2.不需大筆資本支出

3.市佔率穩固

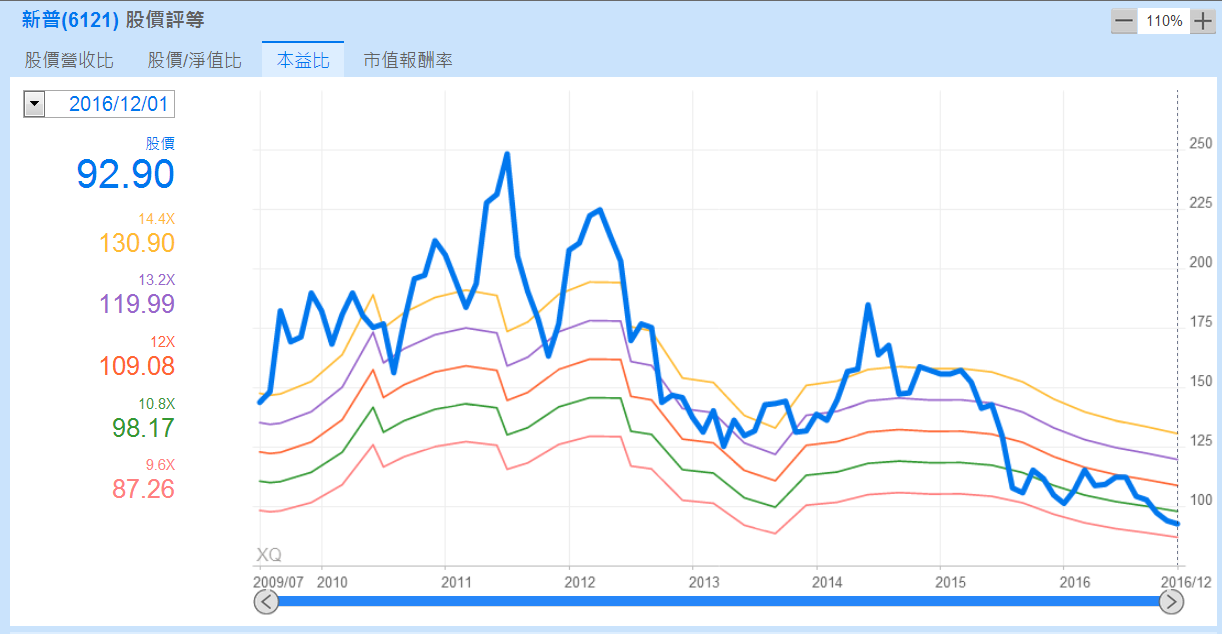

4.本益比偏低

以新普為例,從下面的這張圖可以看到,這家公司過去五年,都賺了30億元左右

但相對的,它的資本支出這幾年,好幾年YOY都是衰退,金額在15到20億之間

這使得它過去五年每股自由現金流入十分的可觀

但回頭看看它的本益比,受到筆電市場飽和的影響,公司獲利呈現衰退,本益比也落在10以下的低檔區。

這樣的公司,帳上會有很多不知道要怎麼用的現金,新普股本30億,帳上就有86億的現金,由於減資是不用繳稅,但配息是要繳稅且累進稅率可以高達45%,所以對那些手上有大量現金且資本支出有限的公司,減資是一條皆大歡喜的路(除了政府不喜)。

以國巨為例,股本從2012年的220億,分次減到現在的50億,股價從不到10元,漲到現在的84元,總市值反而增加了一倍,股東們還分回了大量不用繳稅的現金。

隨著電子產業的日漸成熟化,會這麼做的公司肯定不會只有國巨跟新普,接下來我就試著寫一個選股程式,來挑出這樣的公司

value1=GetField("本期稅後淨利","Y");//單位百萬元

value2=GetField("來自營運之現金流量","Y");//單位百萬元

value3=absvalue(GetField("資本支出金額","Y"));//單位百萬元

value4=GetField("現金及約當現金","Y");//單位百萬元

input: L1(1000,"稅後淨利下限");

input: L2(1000," 帳上現金下限");

input: period(3,"符合條件的年數下限");

if trueall(value1>=L1,period)

//本期稅後淨利大於一定數字

and trueall(value4>=L2,period)

//帳上現金夠多

and trueall(value2>value3+500,period)

and GetField("本益比","D")<12

then ret=1;

outputfield(1,value1,0,"本期稅後淨利");

outputfield(2,value2,0,"來自營運之現金流量");

outputfield(3,value3,0,"資本支出");

outputfield(4,value4,0,"帳上現金");

outputfield(5,GetField("本益比","D"),0,"本益比");

這個程式挑的是

1.年自由現金流高於一定程度

2.帳上有大量的現金

3.公司維持一定的獲利

各位可以自行調整參數,頻率記得設定為年 。

不過這裡要跟提醒大家一點,會辦減資的公司,企業可能已經進入成熟期,市場會給的本益比原本就不高,對於宣佈減資的消息,不必有太大反應。

只是減資背後的動作代表的是老板對股價過低的不平,以及冀望減資後的每股EPS提昇,這都是參與減資後可以期待的紅利。