這系列先前跟大家討論的,都是在優化選股策略時,加上什麼條件,但有的時候,可以換個角度思考,不見得現有的挑到的股票要再符合什麼條件,而是在符合現有條件的股票中,那些股票把它放掉。

一樣舉例說明。

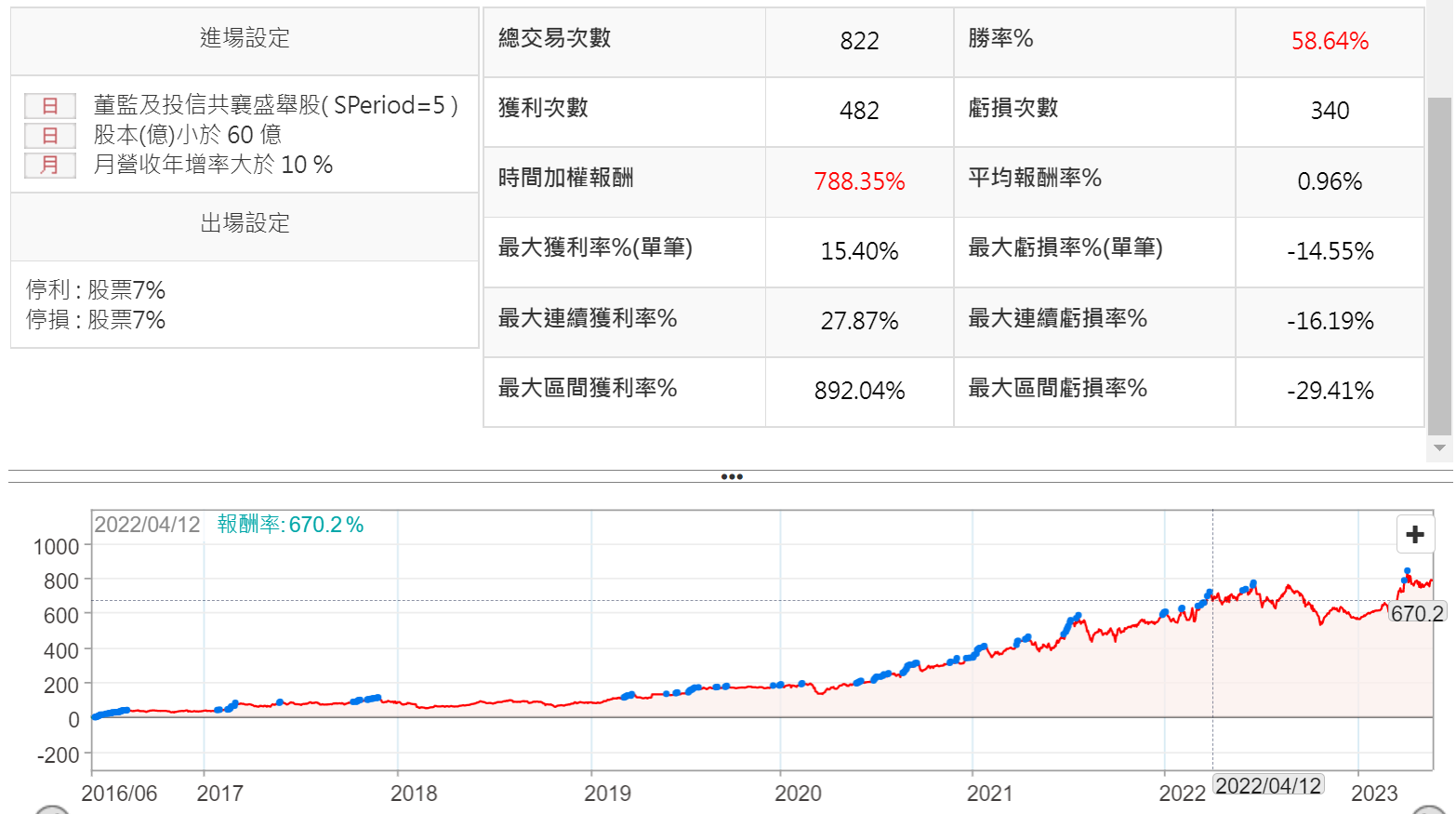

我先前有寫過一個選股策略:股本小於60億且董監與投信共襄盛舉。

腳本如下:

Input:SPeriod(5);

Var:Amount(0),Ratio(0);

Amount=GetField("投信買賣超","D");

Ratio=100*Summation(Amount,SPeriod)

/Summation(V-GetField("當日沖銷張數"),SPeriod);

// 五日平均成交金額>0.15E

Condition1=Average(GetField("成交金額(億)","D"),5)>=0.15;

// 董監持股佔股本比例>=8%

Condition2=GetField("董監持股佔股本比例", "D")>=8;

// 董監持股增加

Condition3=GetField("董監持股", "M")>1.005*GetField("董監持股", "M")[1];

// 投信區間買超

Condition4=Ratio>1;

// 個股條件(籌碼相關)

if condition1 and condition2 and condition3 and condition4

then ret=1;

這個腳本的回測回測報告如下:

算是一個勝率不到六成,但總報酬率很不錯的策略。

就像前幾集的思維邏輯,我想著要再加上更多要符合的條件,所以加了月營收年增率大於10%的條件,

回測報告如下:

勝率更高,總報酬更好。

但接下來,我想的是,符合這些籌碼及營收條件的個股這麼多,如果扣除掉股價太高的,會不會更容易吸引買盤,於是我加上股價低於150元的過濾條件。

回測報告如下:

這下子勝率終於站上七成,且總報酬率又更上一層樓。

意思是,如果股價不要太高,董監及法人站在買方的中小型股,是一個很不錯的選股策略。

有的時候,我們在優化選股策略時,不見得要讓個股要再符合那些條件,而是看看目前選股的個股,會不會把其中那些個股剔除,績效會更好,這種減法思維,也是我在優化策略時,會用到的技巧,分享給朋友們。

===

● XQ【盤後量化選股模組】($1,000) 六大功能,購買就送【台股進階(原價$300)+小道瓊行情(延遲)】➤https://utm.to/528tz9

● 首次訂閱享7天鑑賞期,首次購買輸入官方優惠碼「@XQ8899」,首月可折抵模組費用$100!