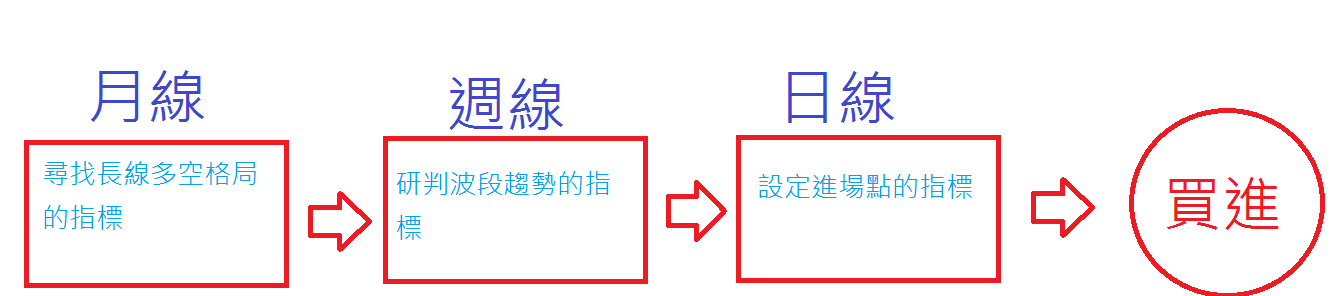

“月線,週線,日線要同時看,月線看大方向,週線看波段,日線看進場點” 在民國79年,那個一天沒事刷個兩三百點的時候,市場老手總是如此地耳提面命的提醒著我,雖然這些年市場老手大多告老還鄉,但”日週月”線要同時看,這句話我總是記在心裡。

所以當XS提供了幾個跨頻率的技術指標函數時,我也就試著想要寫出用日週月線不同頻率不同指標的交易策略,以下是我試著寫的一個樣本

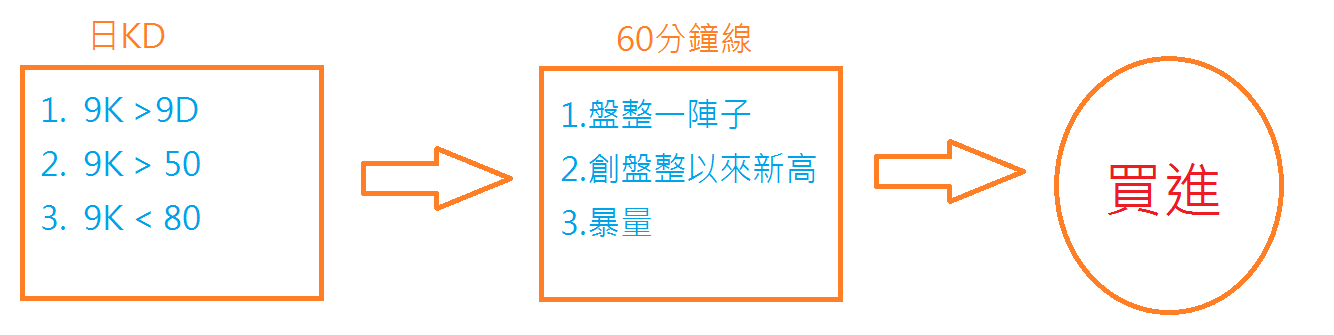

我思考過程如下圖

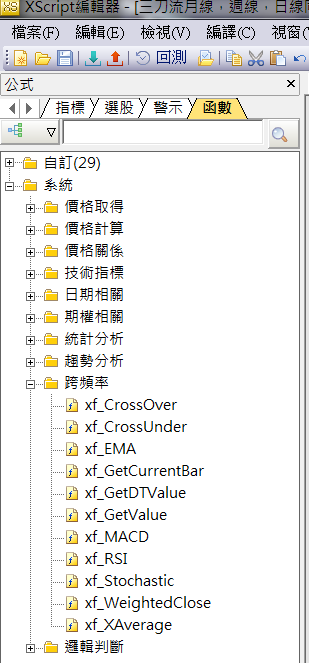

因為XS有提供了幾個跨頻率時來運用的技術指標函數,所以這個腳本就可以寫的很簡短

condition1=false;

condition2=false;

condition3=false;

input: Length(5, "計算期數");

input: RSVt(3, "RSVt權數");

input: Kt(3, "Kt權數");

input: LOWBound(30, "低檔區");

variable: rsv1(0), k1(0), _d1(0);

xf_Stochastic("M", Length, RSVt, Kt, rsv1, k1, _d1);

condition1= K1>_D1;

//月線KD轉強

xf_macd("W",close,6,12,4,value1,value2,value3);

condition2=value2>0;

//週線DIF轉正

if condition1 and condition2

and Momentum(Close, 10) Crosses Above 0

and GetSymbolField("tse.tw","收盤價")>

average(GetSymbolField("tse.tw","收盤價"),10)

then ret=1;

在這個腳本中,我用到了xf_rsi,xf_macd這兩個跨頻率的常用技術指標函數,在XS中都已經成了系統函數,各位在IDE中的函數區都可以查得到它們的計算公式,並且可以直接拿來使用

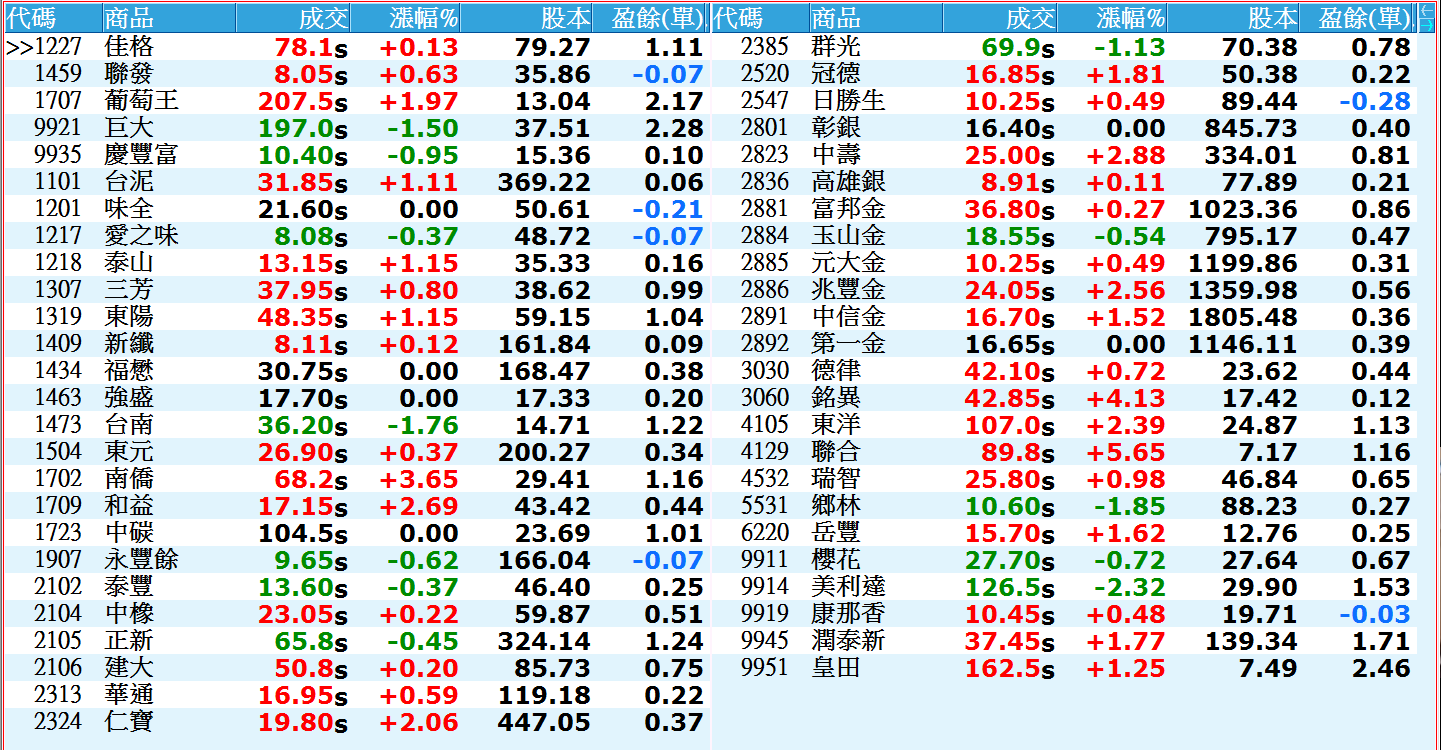

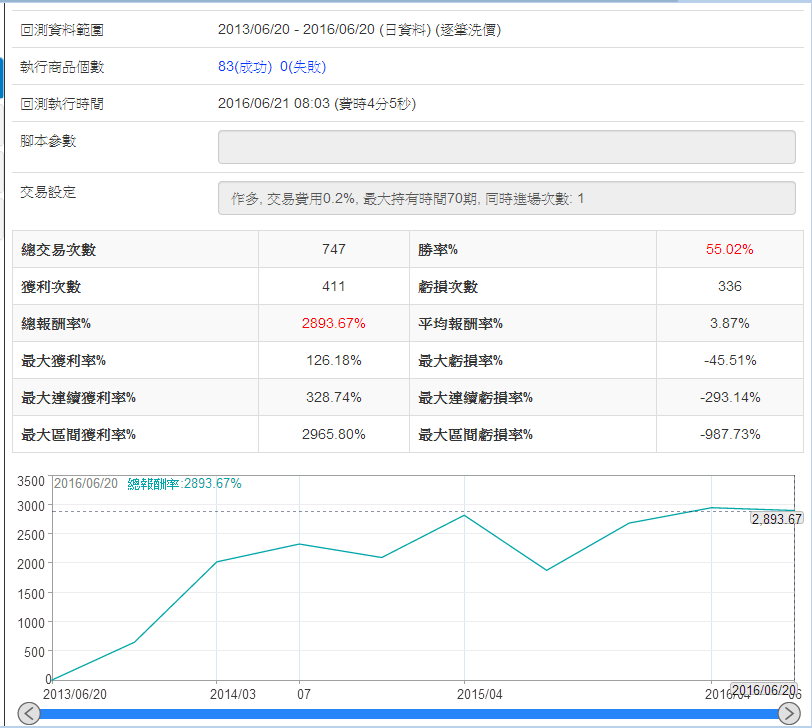

我拿這腳本去跑最近半年的回測,回測報告如下

以上大約是跨頻率的寫法,上述的腳本只是個語法的示範,各位可以自己挑選不同的日週月線指標組合出專屬的交易策略。