XQ個股分析模組,裡頭有非常的頁面,到底要怎麼用? 每個人做法不同,同仁們讓我來說說我的用法,由於頁面很多,我分幾集來說明,今天先跟大家討論最根本的問題~那就是這檔股票值不值得把它放進觀察名單?

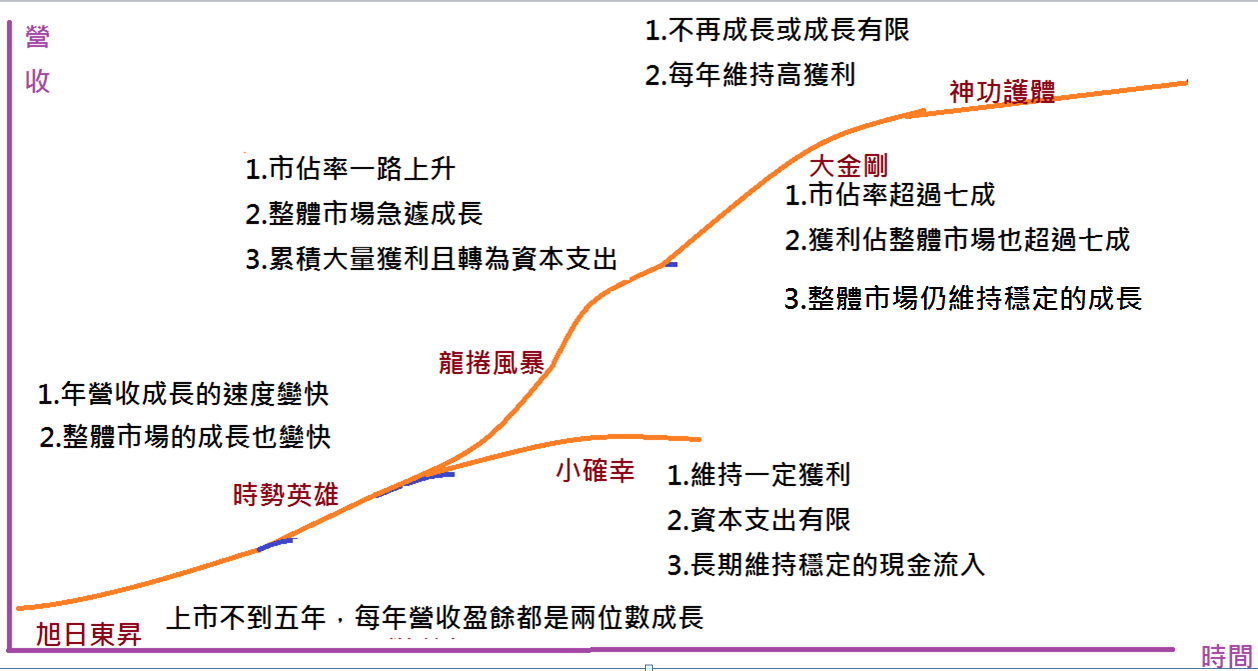

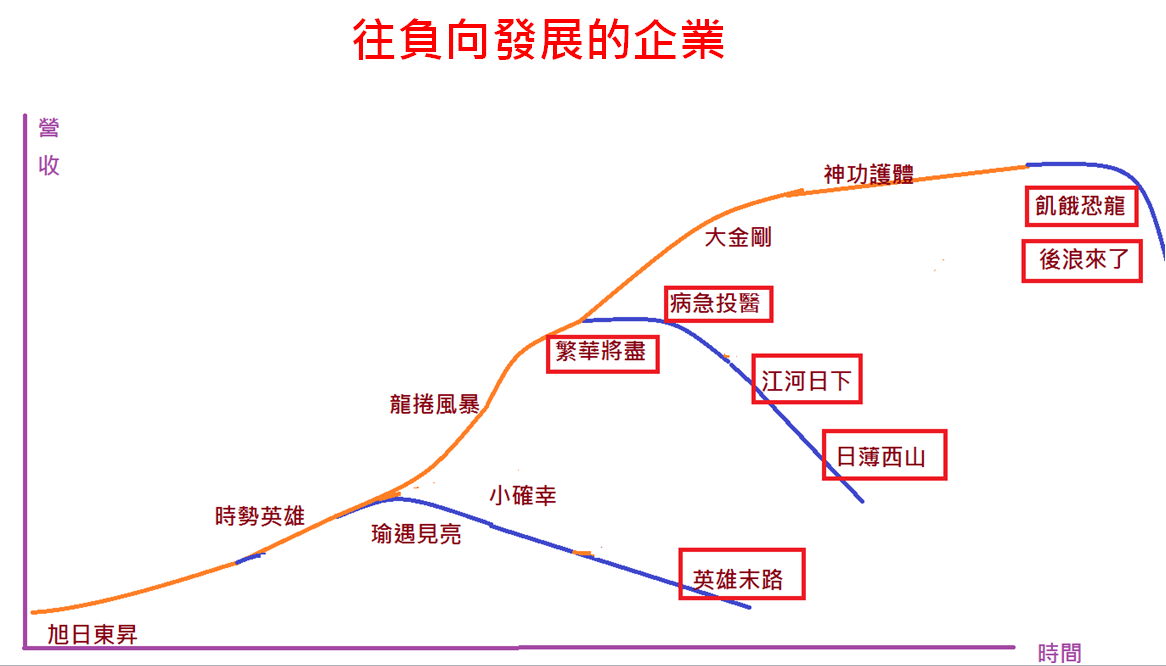

我一直認為,企業也是有生命的,跟人一樣,會有生老病死,會經歷幼兒期,少年期,壯年期,也會步入老年期,當我要研究一家公司時,會先研判這家公司是位於企業生命週期的那個階段

我畫過兩張企業生命週期的圖

一張是正向發展的,台積電現在是快接近大金剛的階段,Tesla看似將要帶起龍捲風暴,統一超跟全家貌似已經達到神功護體

一張則是停滯的,甚至是每況愈下的,當年的聯電就是瑜遇見亮,大同當年是繁華將盡之後開始病急投醫,然後江河日下,最後才經營權易主

要如何研判一家公司目前是屬於企業生命週期的那個階段,在個股分析的盤後頁面裡有一頁用長期年營收的成長率來判斷

我寫過相關的文章,有興趣的朋友可以看一下

我們從長期年營收的數據,去研判一家公司目前是處於企業生命週期的那個階段,然後儘量找到旭日東昇,龍捲風暴,乃至於要變成大金剛的股票。

舉個例子,以前我們看被高通壓著打的聯發科,總覺得他是瑜遇見亮,但這幾年,它乘中國安卓手機的興起,像是颳起了龍捲風暴,現在甚至可以跟高通一較高下,有機會成為大金剛。

企業生命週期,像是在定錨,這樣就可以過濾掉那些在走惡性循環的個股

接下來我通常會再過濾掉那些誠信不佳的股票

怎麼做呢?

先看CEO

XQ提供了一些影音內容,包括公司介紹及CEO專訪的內容,讓您對這家公司有一些初步的了解,這些內容都收放在資訊選單下今日財經內容裡的影音內容裡,打開今日財經後,點選左上方的選單,選擇影音後,在右上方請輸入關鍵字的地方輸入你要找的公司的公司名稱,按enter後就可以找到相關的影音內容

除了影音內容之外,也可以從個股分析裡的個股新聞裡,去找公司CEO的相關新聞,最後一招則是透過Google去用CEO的名字當關鍵字來搜尋

看這些內容的目的主要是看CEO的誠信與遠見,像是有的CEO總是在景氣高點發表對未來樂觀的看法,但通常那是股價最高的時候,踫到這種CEO就千萬不要被騙,先看看其過往的發言記錄,除了誠信之外,另一個要看的是CEO的遠見,有些CEO會提出對產業的觀察及公司的方向,從他的發言可以了解公司未來會往那裡走。

除了看CEO的發言之外,要研判一家公司的誠信,還有一些蛛絲馬跡

先請大家參考下面這篇文章

從這篇文章,我們會發現,看一家公司有沒有誠信,可以看下面幾點

一,資產有沒有高估?

這點要怎麼看呢? 會被高估的資產有幾種

1.可能無法收回的應收帳款

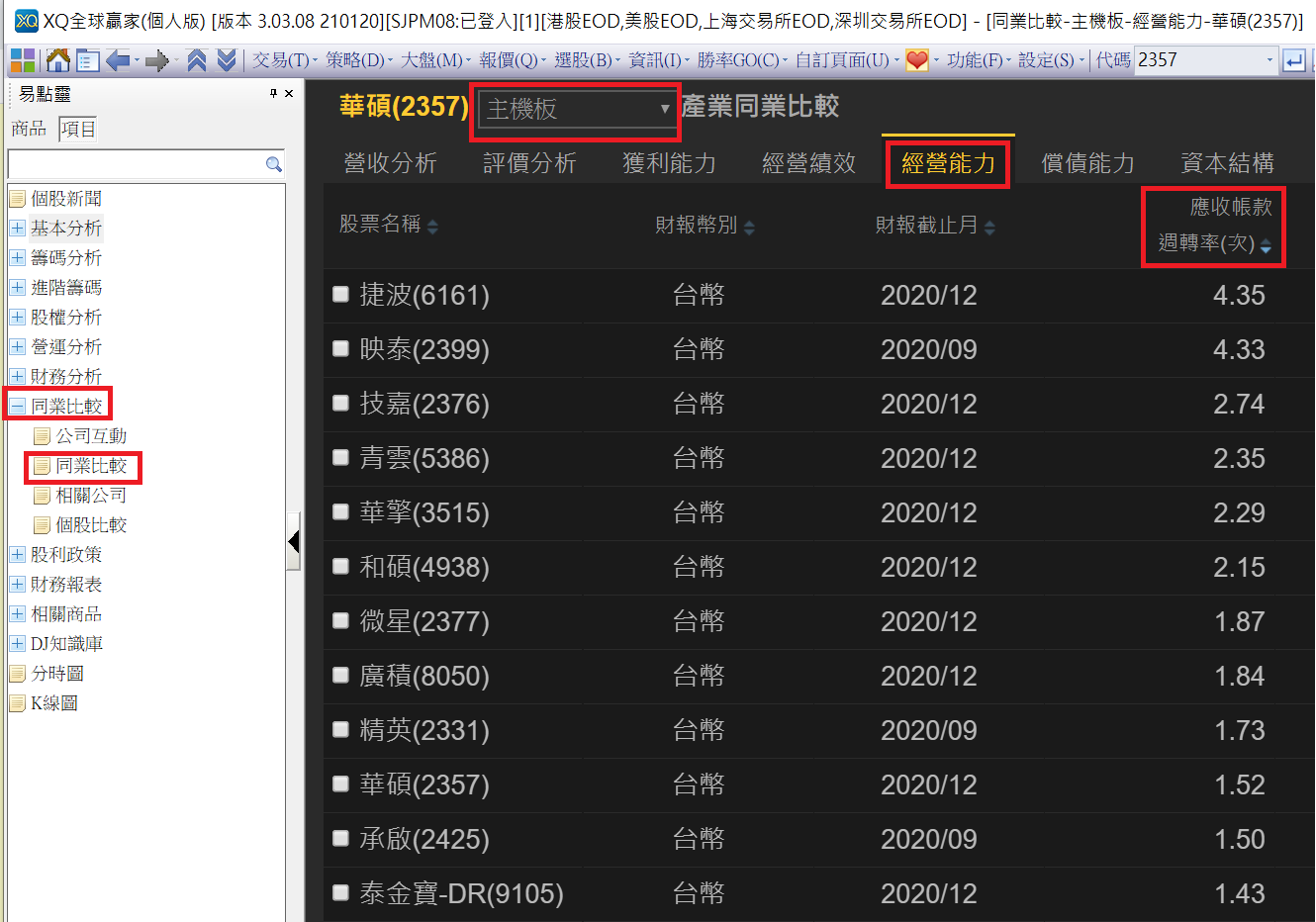

要研判一家公司的應收帳款品質,可以看以下的頁面

這一頁是在個股分析中的同業比較項下,請點選同業比較這一項,然後選經營能力,就會出現像上圖的頁面,請按應收帳款週轉率這一項的排序,就可以了解你研究的公司應收帳款週轉率在同業之間是否正常 ,如果公司生產的產品不只一項,可以從最上方的下拉選單去選擇不同產品來顯示該產品的同業比較。

應收帳款週轉率的公式是營收/應收帳款,所以如果這個數字太低,代表應收帳款比一般同業要高,這種就有可能其中有一些是不好收回的

2.存貨的價值被高估

有些公司的存貨可能不值那麼多錢了,跟應收帳款一樣,我們可以從存貨週轉率來觀察存貨的品質,存貨週轉率的公式是營收成本/平均存貨

平均存貨=(期初存貨+期末存貨)/2

從這個公式來看,存貨週轉率是如果遠比同業低,那就有可能出現存貨高估的問題

存貨主要分成上游原料,半成品,製成品,在運中成品,要特別注意的是那些產品世代交替很快,產品價格波動很大的行業,這些行業裡的個股如果存貨週轉率過低,就可能有存貨高估的可能。

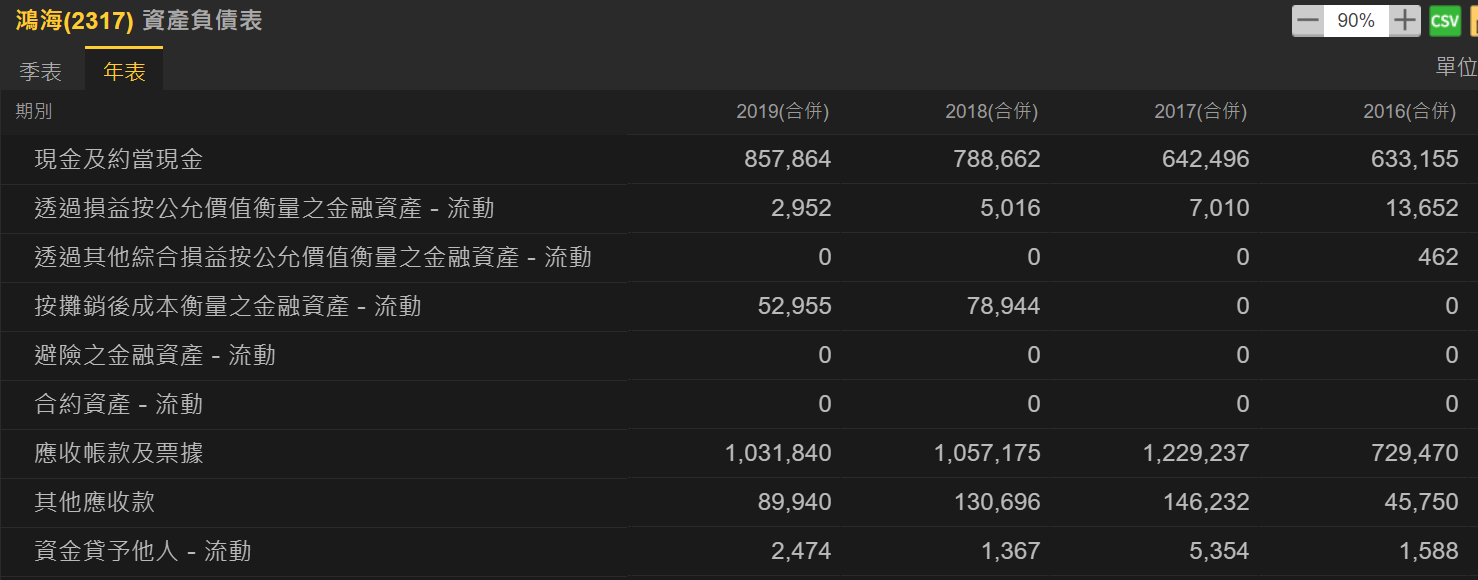

3.資金貸予他人但可能會是呆帳

借出去的錢明明收不會來了,但依然掛在帳上,就可能造成資產高估

大家在看資產負債表時,可以留意資金貸予他人這一科目的長期變化

這一個科目是在流動資產項下,下面是以鴻海當例子,如果這個科目的數字上上下下,有借有還,且金額佔稅後盈餘的比重不大,那就還好,反之,如果長期維持在比較高的位置,那就有可能是收不回來的借款,這種特別是公司經營階層事業做很大,投資的公司很多的,要特別小心。

4.預付款對象可能無法履約

這種的可能性是比較低啦,一樣是從資產負債表裡的流動資產項裡去看

上圖中從最下面往上算,第四項的預付費用及預付款這個科目,如果突然跳上去一直都沒有往下降,但營收也沒有同步成長,那就有可能是這方面的問題

5.長期投資變壁紙但仍掛在帳上

一樣用鴻海作例子,從XQ個股分析的基本分析項下,可以看到轉投資這一項,點撃後就可以看到像下面這樣的頁面

要留意的是那些持股比例不高,但合計佔股本蠻高的公司,因為根據會計準則,持股超過五成,視為母子公司,必須採取權益法認列,但如果低於50%,很多就會用成本法,這就造成很多公司明明投資的公司都快變壁紙了,帳上還是用成本法來認列,這就會造資產高估,保險一點,就儘量避開轉投資一大堆的公司。

6.固定資產中有高價買入的閒置資產

通常這種資產,往往是高價買進的,真實的價值可能都不值帳上列出來的價錢,

在同業比較的經營能力中,有一個同業的固定資產週轉率,可以看一下您研究的公司這個數字跟同業相比,是否嚴重偏低,如果嚴重偏低,一種是業績太差,另一種就是先前有高價買了目前閒置的固定資產

以上是資產可能被高估的幾種可能

二,負債有沒有低估?

負債被低估,通常是有些該提列的沒有提足,這種我們從外部及財報上是比較沒有變法了解,像是退休金提列金額,就算是同業,也會因為員工人數及員工在公司工作期間的長短而不同。

三,有沒有過度槓桿?

這個只要從負債比例就看得出來,一樣是從同業比較的償債能力中,可以看到所有同業的負債比例

四,有沒有太多虛的資產?

所謂虛的資產,主要是指商譽,這個科目是因著購併其他公司而來,如果購併愈多,溢價愈高,商譽的金額就愈大

除了這四點之外,要看一家公司的誠信,我還會看以下幾點

五,公司的營業利益率是不是遠低於其他同業?

營業利益率是用營業利益/營業收入,營業利益則是營業收入減營業成本再減營業費用,營業成本主要是直接人工及上游的原料或料件,營業費用則包括了管理費用,銷售費用及研發費用,一般來說,同一個行業,如果營業利益率差很大,除了因為規模大小,進貨成本有差之外,有一些可以五鬼搬運的地方,例如固定向大股東開的公司進料,或是產品賣給大股東開的貿易公司賺一手,這都會造成公司的營業利益率遠低於其他同業,要看這數字的同業比較,一樣可以從同業比較裡來看,請參考下面的畫面

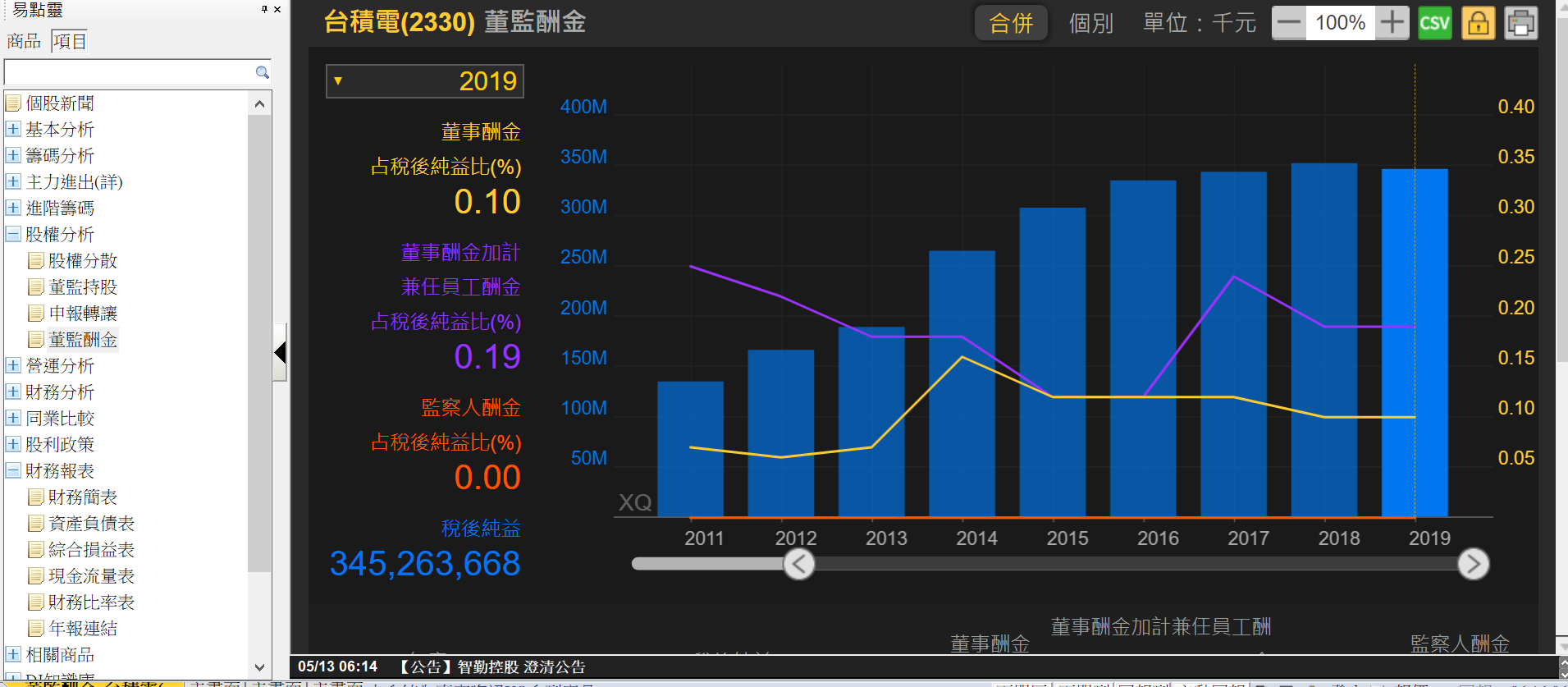

六,公司的董監酬勞跟獲利能力相比是否過高?

如果公司不怎麼賺錢,但董監酬勞領很大,代表公司經營者把自己的荷包看的比公司重要,大家可以透過股權分析裡的董監酬金這一頁來看公司經營者有沒有在自肥

上面黃色的那條線是台積電的董事酬金佔稅後純益比,大家在研究一家公司時,可以參考看看這一頁

七,公司的董監持股是否穩定?是否有很高比例被質押

公司的大股東如果質押張數過高,是一大警訊,一樣在股權分析裡的董監持股頁,如下圖,大家可以按持股張數或持股比例來排序,如果排名前幾大的公司把股票都質押光了,那麼這家公司就要很小心看待

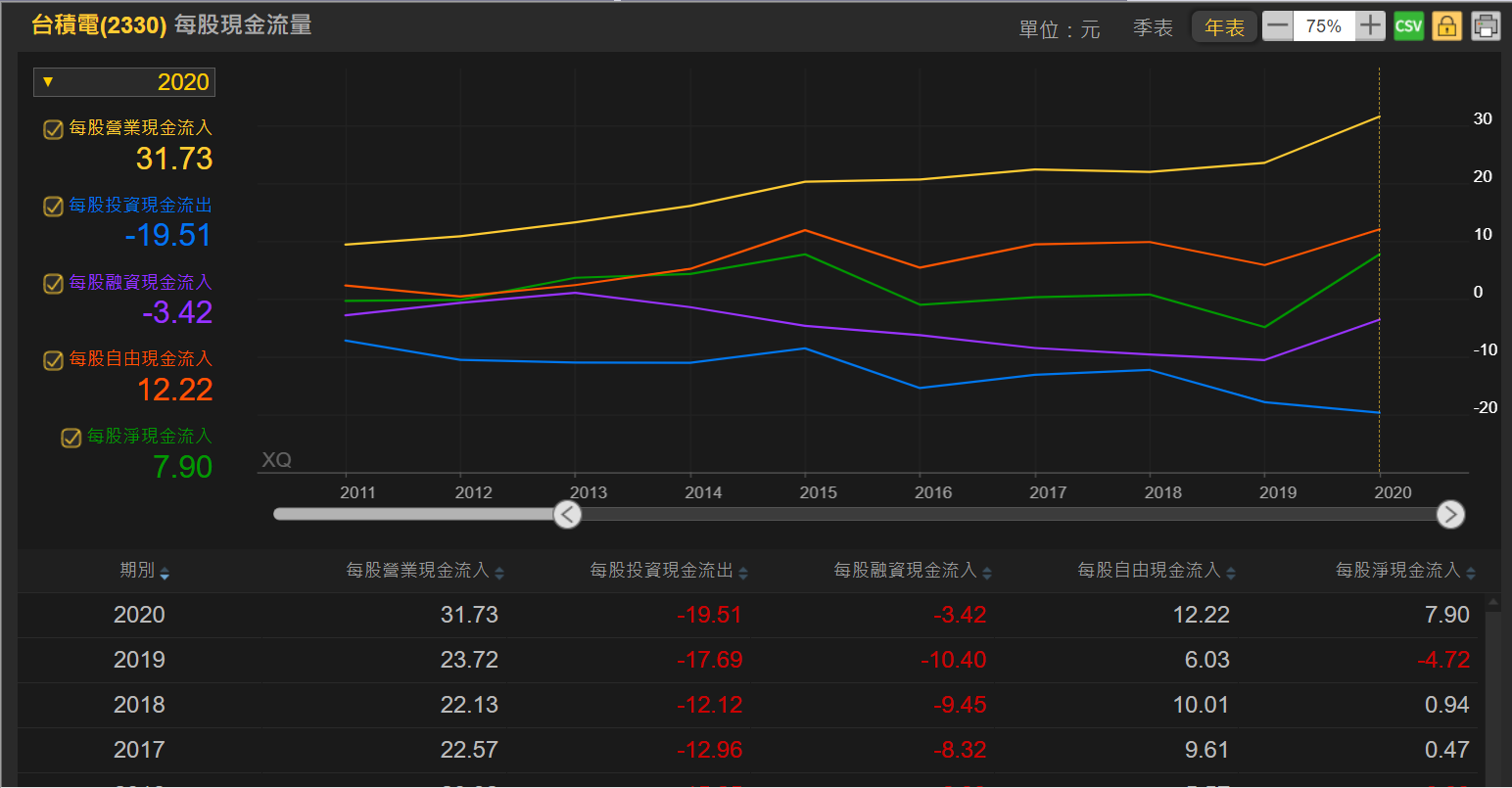

八,公司是否有穩定的來自營運的現金流量

一家公司的現金流量,但公司派發現金股利的主要來源,在個股分析的財務分析中,有一頁叫每股現金流量,長的像是下面這個樣子

以台積電為例,我們可以看到,台積電的每股營業現金流入高達31元,到去年為止,每股投資的現金流出是19元,接下來要看它的配息能力有多強,就看它來自營運收到的現金,扣除再投資的現金流出,還能剩下多少

台積電這部份算是很健康的,我們要避開的,是那些嘴巴說很會賺,但事實上來自營運的現金流量差很大的公司

以上跟大家討論了如何用XQ去過濾企業生命週期在惡性循環中,以及公司誠信可能有問題的公司,過濾掉這兩類公司之後,剩下的就是觀察名單

在這種消息面利空的作用下,我們能做的,是先把未來要作功課的抄底名單列出來,然後一家家作研究,我的經驗是,每次在超跌時,我勇於買進的,都是功課作最足,最了解的公司,在這種非常時期,也只能跟大家分享,我每次在這時候會做的事。

祝大家一切順利

推荐碼@XQ8899