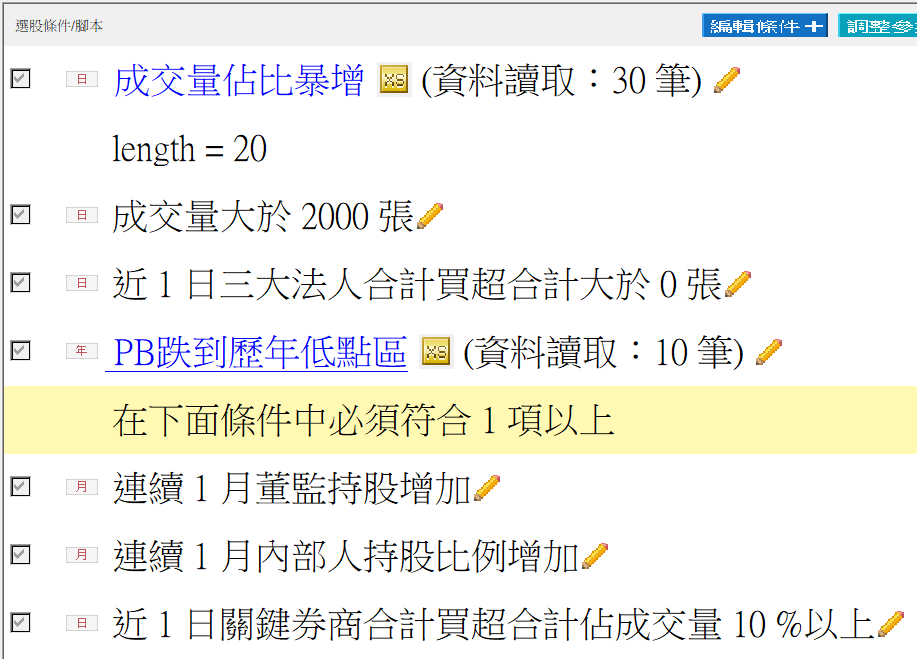

前兩日有提到,大股東對自己的股價往往會有一個設定的底線價,跌破那個底線價大股東就可能會進場買,也根據這樣的想法寫了一個選股策略:股價低於10年低點平均值且籌碼被收集

這個策略的勝率很高,但就是出的訊號不多,我原本就想要根據這樣的思維,寫一個可以挑出更多股票的交易策略。

剛好這兩天有朋友指教說,籌碼被收集未必代表是大股東,也可能是特定主力或法人,而且用股價低點的絕對值當大股東進場的底線,也未必有道理,因為大股東的底線可能隨著公司對前景的看法而有所改變。

於是我調整一下選股策略,用股價低於每股自由支配現金加淨值當作價值型投資的標準,寫了一個大股東站在買方的進場時機腳本,形成了一個選股策略。

股價低於每股自由支配現金加淨值的腳本如下:

value1=getField("稅前息前折舊前淨利", "Q");

value2=getField("資本支出金額", "Q");

value3=getField("股本(億)", "D");

value4=(value1-value2)/(value3*10);

//每股自由支配現金

value5=getField("每股淨值(元)", "Q");

if (value4*4+value5)>close*1.5

and value4>0

then ret=1;

outputfield(1,value4*4+value5,1,"每股淨值+自由現金");

outputfield(2,value4*4,1,"每股自由現金");

outputfield(3,value5,1,"每股淨值");

大股東站在買方的腳本如下:

value1=GetField("關鍵券商買賣超張數","D");

value2=getField("關聯券商買賣超張數", "D");

value3=getField("地緣券商買賣超張數", "D");

if GetField("內部人持股比例","M")

>GetField("內部人持股比例","M")[1]

or GetField("大戶持股比例","W",param := 1000)

>GetField("大戶持股比例","W",param := 1000)[1]+0.5

or value1>=500

or value2>500

or value3>500

then ret=1;

outputfield(1,GetField("內部人持股比例","M"),0,"內部人");

outputfield(2,GetField("內部人持股比例","M")[1],0,"前期內部人");

outputfield(3,value1,0,"關鍵券商");

outputfield(4,GetField("大戶持股比例","W",param := 1000),1,"千張大戶比例");

outputfield(5,GetField("大戶持股比例","W",param := 1000)[1],1,"前期千張大戶比例");

另外再加上三個基本條件:

一、收盤價小於80元

二、股本大於20億元

三、過去五年每年EPS都超過0.5元

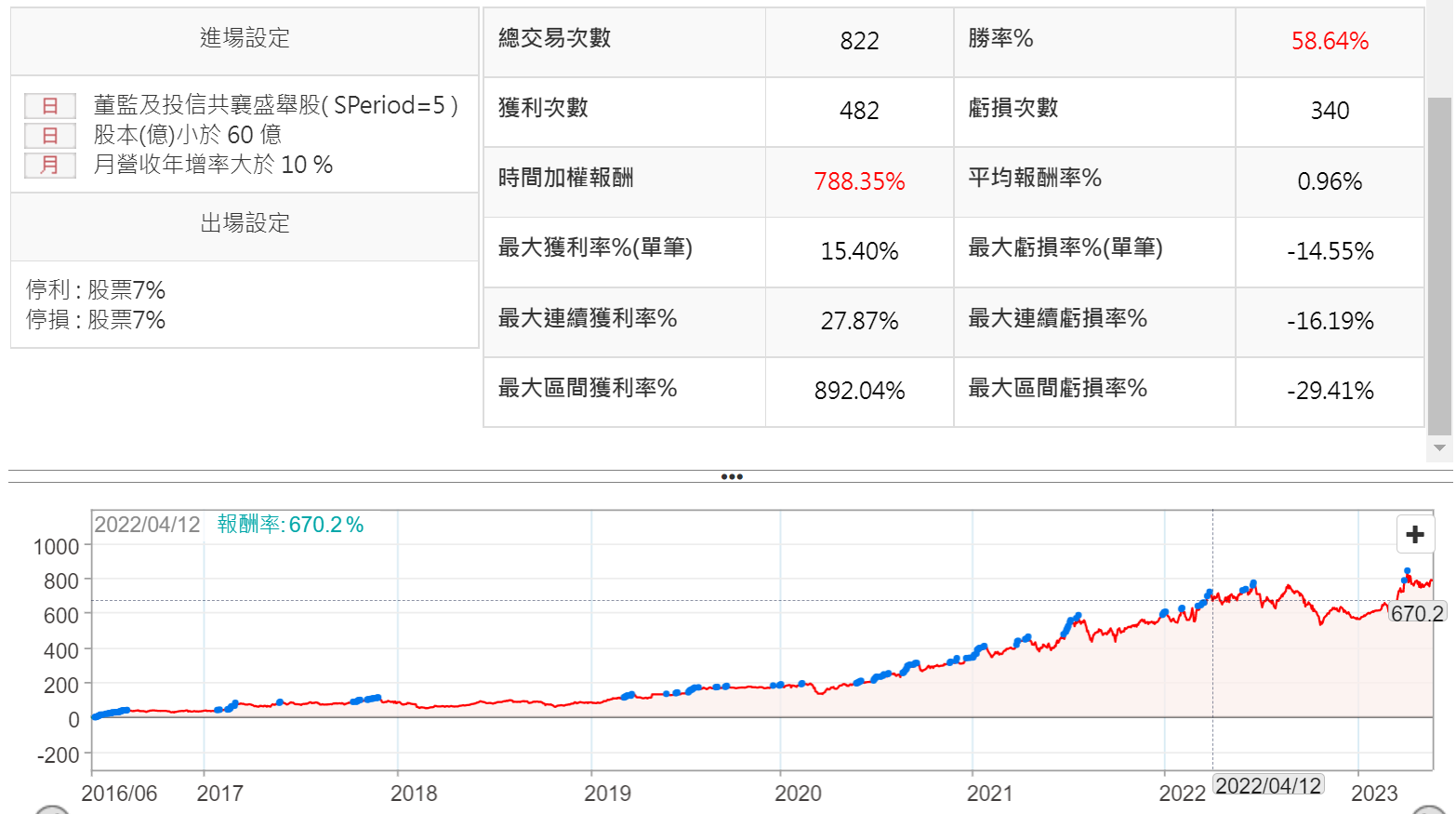

我把符合這五個條件的策略,拿去回測過去七年,停損停利都設為10%,回測報告如下圖:

超過七成的勝率,有435次的總交易次數,重要的是,代表股價跌到大股東進場買這樣的概念,是真的有意義的。

===

● XQ【盤後量化選股模組】($1,000) 六大功能,購買就送【台股進階(原價$300)+小道瓊行情(延遲)】➤https://utm.to/48q5pr

● 首次訂閱享7天鑑賞期,首次購買輸入官方優惠碼「@XQ8899」,首月可折抵模組費用$100!