昨天網友貼了一個連結,問我要如何用語法寫出計算總報酬率本益比?我覺得這個問題很好,可以一次性解答一些坊間對本益比常有的疑問,像是陽明本益比這麼低為何股價到30元就大跌下來?這類的問題,是一個蠻值得來探討的投資觀念議題,所以我想今天就來跟大家好好討論這個題目。

網友分享的連結如下

運用算股公式找出最佳買點

本文的作者認為,要評估一檔股票是不是值得買進,要看總報酬本益比,這裡的總報酬是指「盈餘成長率」加上「收益率 」,然後再把總報酬率除以本益比,即可得出一檔股票的「總報酬本益比」數字 ,

從公式上來看,盈餘成長率愈高,收益率愈高,本益比愈低,總報酬本益比就愈高,他認為,這個數字如果高於1.2就值得買進,如果低於0.8就應該賣出。

其實這樣的觀念,算是蠻不錯的,因為

一,代表盈餘成長率愈高的公司,可以享有較高的本益比

二,代表盈餘配息率愈高的公司,可以享有較高的本益比

也就是說,如果一家公司賺的錢大多可以配給股東,然後它的盈餘成長率又夠高,那他就可以享有較高的本益比

舉個例子,如果有家公司目前的本益比大約15倍,然後它的配息收益率7%,盈餘成長率是26%,那麼它的總報酬本益比=7+26/15=2

而過來說,代表這檔股票的股價應該有機會漲到30倍本益比。

再舉個例子,台積電剛公佈去年初估的財務數字,

預估盈餘成長率大約可以抓到15%,配息一年大約可以配到10元,如果以昨天的收盤價592元來算,收益率是1.6%

然後稅後每股eps約20元,所以目前的本益比是29.6倍

所以台積電目前的總報酬本益比是(15+1.6)/29.6=0.56

這樣的數字作者就會認為台積電的股價被高估了,但如果以今年可能賺到25元,那總報酬本益比就會變成(15+1.6)/(592/25)=0.7

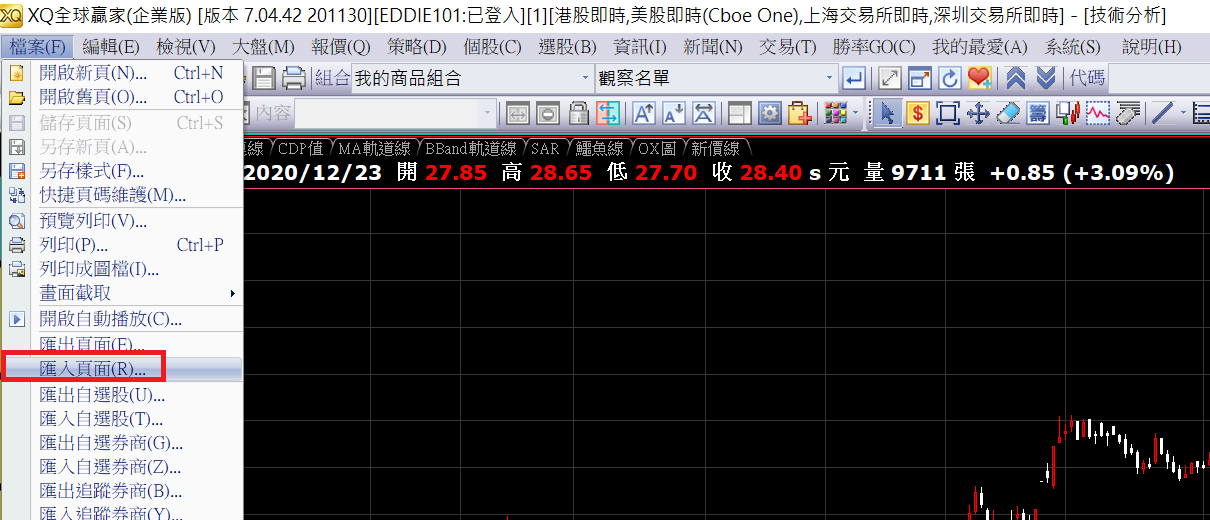

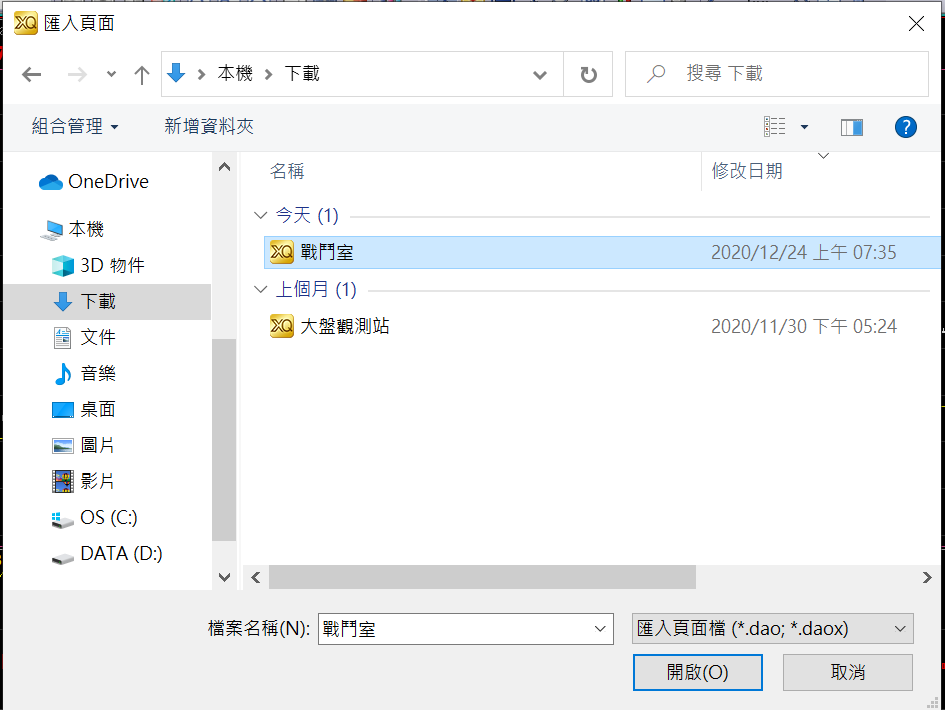

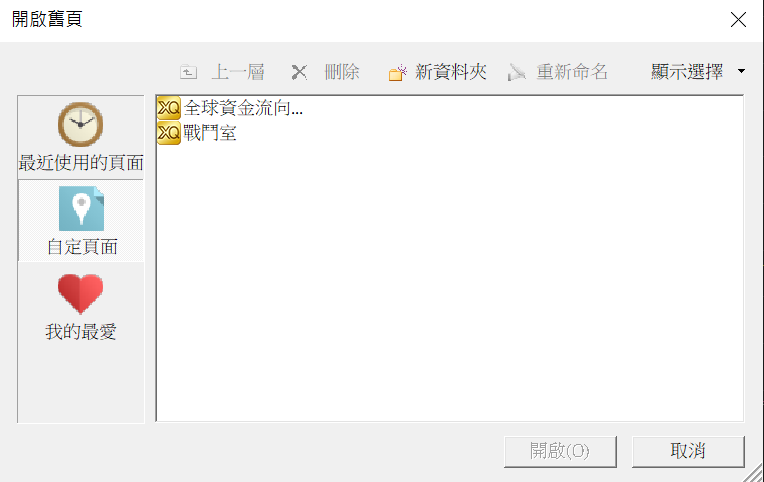

接下來我來寫一個腳本,試著來計算每檔股本的總報酬率本益比

value1=getField("殖利率", "D");

value2=getField("累計營收年增率", "M");

value3=getField("本益比", "D");

value4=(value1+value2)/value3;

if value4>1.2

then ret=1;

outputfield(1,value4,1,"總報酬率本益比");

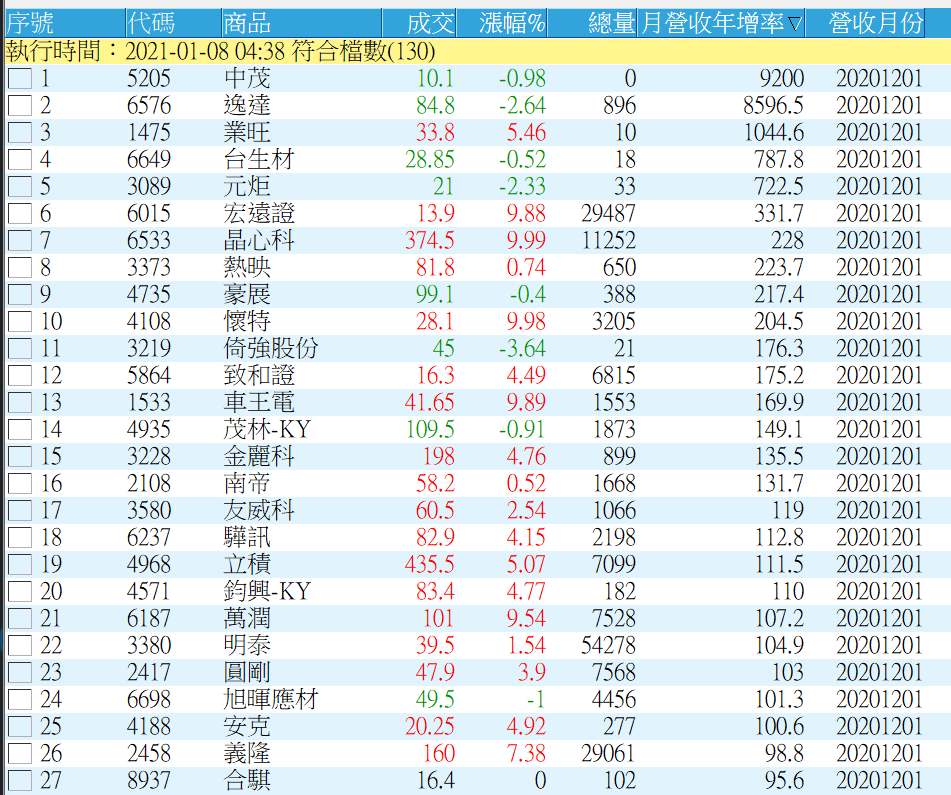

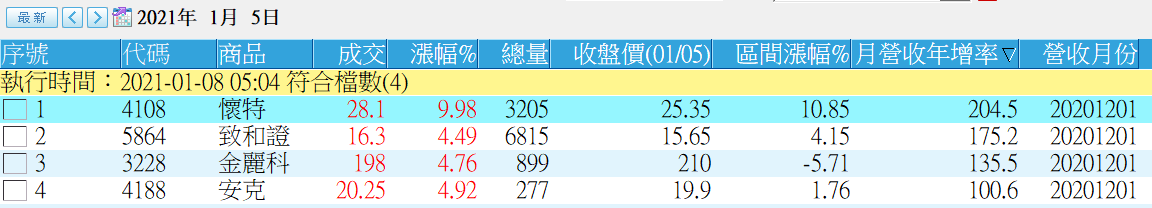

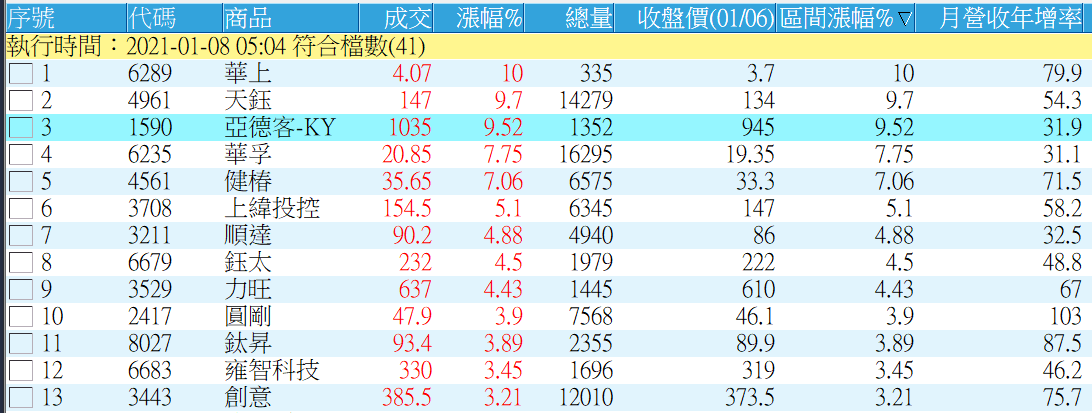

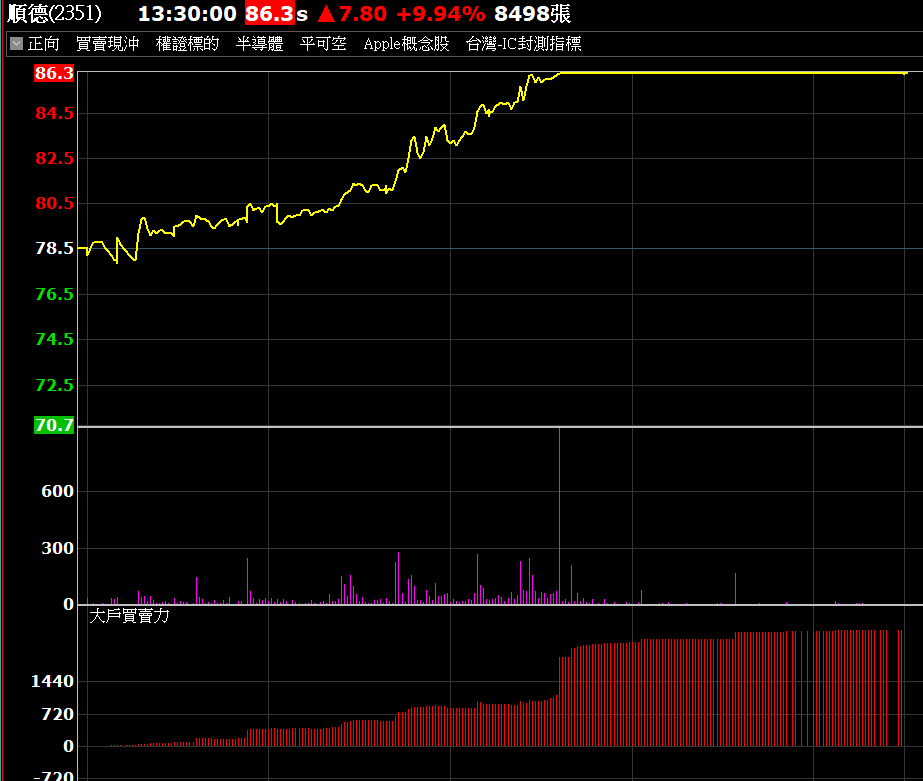

用這個腳本下去選股,選出來的結果如下

用這個腳本挑出來的股票,要特別留意那些EPS來自業外所造成的本益比被低估,以及過往業績成長率未必代表未來的業績成長率,以及過往的股利會隨未來獲利的變化而改變,這些都是必須再重新考量的

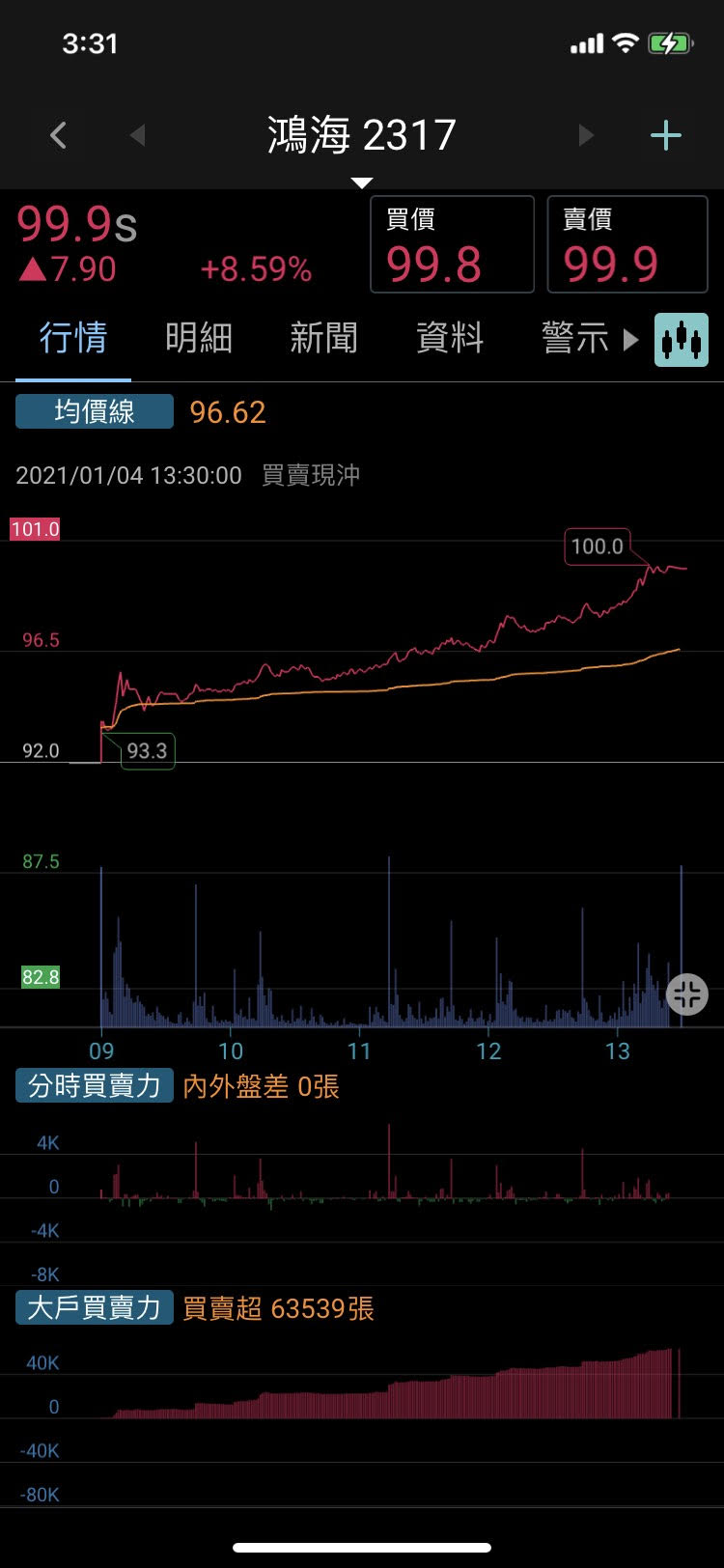

以陽明為例,如果以近兩個月獲利去推算全年的本益比的話,它的股價滿足點還沒有到,但如果考慮到收益率及盈餘成長率的話,它股價能不能續漲,基本上是要考量未來的貨櫃運價能維持在高檔多久?

像這種業績波動性很大的股票,就比較不好用這個公式來評價

以上大概是我的想法,我覺得在考慮本益比時,考量未來的盈餘年增率及配息能力,是很好的角度,但這樣的評價模式,比較合適那些成長軌跡較易預估的個股。